במדריך זה נפרט את כל תקרות ההפקדה והמספרים שחשוב להכיר: תקרת הפקדה לקרן פנסיה, תקרת הפקדה לקרן השתלמות ועוד – לשנת 2019.

בחלקו השני של המדריך תמצאו טיפים אפקטיביים למקסום הטבות המס בשנת 2019.

[אלפי גולשים הצליחו לשדרג את התנאים שלהם ולחסוך אלפי ש"ח]

תקרות הפקדה לפנסיה – כל השנים

[pt_view id="0441807mcv"]

1. כל תקרות ההפקדה והמספרים שחשוב להכיר

א. תקרות הפקדה לעצמאים – 2019

| תקרות הפקדה לקרן פנסיה | תקרות הפקדה לקרן השתלמות |

||

|---|---|---|---|

| הטבות מס הכנסה (בשלב ההפקדה) | אחוז ההפקדה המירבי המזכה בהטבה במס הכנסה | 16.5% | 4.5% |

| סכום הפקדה שנתי מירבי המזכה בהטבות במס הכנסה | 34,848 ₪ | 11,880 ₪ | |

| הטבות מס רווח הון | סכום הפקדה שנתי מירבי המזכה בפטור ממס רווח הון | אין תקרה - פטור מלא על כל ההפקדות לקרן הפנסיה | 18,480 ₪ |

ב. מינימום חובה להפקדה לפנסיה – עצמאים – 2019

| הכנסה | אחוז הפקדה חובה | הפקדה מקסימלית למדרגה | סה"כ הפקדה נדרשת |

|---|---|---|---|

| עד הכנסה של 5,136.5 ש"ח (חצי מהשכר הממוצע במשק) | 4.45% | 228.57 ש"ח | 228.57 ש"ח |

| עד הכנסה של 10,273 ש"ח (השכר הממוצע במשק) | 12.55% | 644.63 ש"ח | 873.2 ש"ח |

| מעל הכנסה של 10,273 ש"ח | לא נדרשת הפקדה נוספת | 0 ש"ח | 873.2 ש"ח |

ג. תקרות הפקדה לשכירים – 2019

| תקרות הפקדה לקרן פנסיה | תקרות הפקדה לקרן השתלמות |

||

|---|---|---|---|

| הטבות מס הכנסה | אחוזי הפקדה מירביים המזכים בהטבות במס הכנסה | 22.83% מהשכר, הנחלקים ל-7% הפקדות עובד, 7.5% הפקדות מעסיק לתגמולים ו-8.33% הפקדות מעסיק לפיצויים | 10% מהשכר, הנחלקים ל-2.5% הפקדות עובד, 7.5% הפקדות מעסיק |

| סכום הפקדה חודשי מירבי המזכה בהטבות במס הכנסה | 4,212 ₪ (או 22.83% מהשכר - הנמוך מביניהם) | 1,571 ₪ (או 10% מהשכר - הנמוך מביניהם) |

|

| תקרת השכר אשר הפקדות מעסיק עד 7.5% ממנה לא ייזקפו לעובד כהכנסה חייבת | 25,683 ₪ (2.5 פעמים השכר הממוצע במשק) | ||

| תקרת הפקדה לפיצויים אשר לא תיזקף לעובד כהכנסה חייבת במס בעת ההפקדה | 2,833 ₪ | ||

| תקרת שכר לזכאות לניכוי בגין הפקדות כנגד השכר הלא מבוטח | 22,000 ₪ | ||

| תקרת המשכורת בגינה ניתן זיכוי ממס לשכיר בגין הפקדה לקופת גמל לקצבה (תקרת הכנסה מזכה) | 8,800 ₪ | ||

| תקרה נוספת עבור שכירים להם יש שכר לא מבוטח (כדוגמת הכנסה כעצמאים) | 8,800 ₪ | ||

| הטבות מס רווח הון | סכום הפקדה חודשי מירבי המזכה בפטור ממס רווח הון | אין תקרה - פטור מלא על כל ההפקדות לקרן הפנסיה | 1,571 ₪ או 10% מהשכר - הנמוך מביניהם |

2. עצמאים

א. תקרות הפקדה לעצמאים – 2019

| תקרות הפקדה לקרן פנסיה | תקרות הפקדה לקרן השתלמות |

||

|---|---|---|---|

| הטבות מס הכנסה (בשלב ההפקדה) | אחוז ההפקדה המירבי המזכה בהטבה במס הכנסה | 16.5% | 4.5% |

| סכום הפקדה שנתי מירבי המזכה בהטבות במס הכנסה | 34,848 ₪ | 11,880 ₪ | |

| הטבות מס רווח הון | סכום הפקדה שנתי מירבי המזכה בפטור ממס רווח הון | אין תקרה - פטור מלא על כל ההפקדות לקרן הפנסיה | 18,480 ₪ |

ב. כללים להפקדת פנסיה חובה לעצמאים – 2019

| הכנסה | אחוז הפקדה חובה | הפקדה מקסימלית למדרגה | סה"כ הפקדה נדרשת |

|---|---|---|---|

| עד הכנסה של 5,136.5 ש"ח (חצי מהשכר הממוצע במשק) | 4.45% | 228.57 ש"ח | 228.57 ש"ח |

| עד הכנסה של 10,273 ש"ח (השכר הממוצע במשק) | 12.55% | 644.63 ש"ח | 873.2 ש"ח |

| מעל הכנסה של 10,273 ש"ח | לא נדרשת הפקדה נוספת | 0 ש"ח | 873.2 ש"ח |

ג. טיפים למקסום הטבות המס בשנת 2019 – עצמאים

א. טיפ 1 – משלמים הרבה מס הכנסה וביטוח לאומי? חלוקה נכונה של ההפקדות בין קרן הפנסיה לקרן ההשתלמות תעזור לכם להקטין את התשלומים האלה

אחד הדרכים המרכזיות של המדינה לעודד עצמאים (ושכירים) לחסוך לפנסיה היא באמצעות הטבות מס. ועדיין עצמאים רבים אינם משתמשים בהטבות המס הללו בצורה מיטבית, ומשלמים מדי שנה כספים מיותרים למס הכנסה ולביטוח לאומי.

כפי שראינו בטבלה למעלה, ניתן לקבל הטבות מס גם על הפקדות לקרן פנסיה וגם על הפקדות לקרן השתלמות, אך בסכומים שונים:

– קרן פנסיה – הפקדות בגובה של עד 16.5% מההכנסה החייבת מזכות בהטבות במס הכנסה.

– קרן השתלמות – הפקדות בגובה של עד 4.5% מההכנסה החייבת מזכות בהטבות במס הכנסה (הוצאה מוכרת).

כלומר – ניתן לחסוך 21% מההכנסה החייבת (הרווח) בכל חודש, לקבל הטבות מס ולהקטין את התשלומים למס הכנסה ולביטוח לאומי, בהתאם למדרגת המס בה נמצאים (כלומר – ככל שמשלמים בכל חודש יותר מס הכנסה, ההטבה שבהפקדה לקרן פנסיה ולקרן השתלמות גדולה יותר).

ב. טיפ 2 – עצמאים שאינם משלמים מס הכנסה? אפשר לשקול לבצע את ההפקדות קצת אחרת

בסעיף הקודם כתבנו על הטבות במס הכנסה בזכות הפקדות לקרן פנסיה וקרן השתלמות. אך מה לגבי עצמאים בהכנסתם נמוכה יחסית ואינם משלמים מס הכנסה?

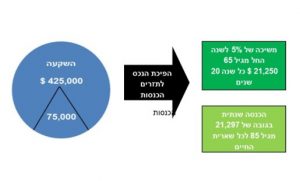

עצמאים אלה יכולים לשקול חלוקה אחרת של ההפקדות לחיסכון, מתוך מטרה למקסם הטבת מס מעולה אחרות שקיימות במוצרי החיסכון הפנסיוני – הפטור ממס רווח הון.

תקרת ההפקדה לקרן השתלמות הפטורה ממס רווח הון היא 18,480 ש"ח בשנה (נכון לשנת 2019).

בקרן הפנסיה כל סכום שיופקד יהיה פטור ממס רווח הון.

כך ניתן לחלק את סכומי ההפקדה בין שני מוצרי החיסכון בהתאם ליתרונות של כל אחד מהם (מוזמנים לקרוא על כך במדריכים שלנו על קרנות פנסיה וקרנות השתלמות), ולשמור על פטור גבוה ככל האפשר ממס רווח הון.

ג. טיפ מס' 3 – להשתמש בקרן ההשתלמות לחסכונות לילדים ולכל מטרה

למרות שההטבות במס הכנסה שמקבלים עצמאים מוגבלות לתקרת הפקדה של 4.5%, הפטור ממס על רווחי הון חל גם על הפקדות מעל תקרה זו, ועד תקרה של 18,480 ₪ (בשנת 2019).

כך יכול כל עצמאי לפתוח קרן השתלמות לכל ילד ולכל מטרה, להפקיד בהן בכל שנה 18,480 ש"ח בסה"כ, וליצור למעשה מספר תכניות חיסכון נפרדות, הנהנות מפטור מלא על מס רווח הון.

ה"טריק" הזה יכול להגדיל את החיסכון העתידי של החוסך ושל משפחתו בעשרות ואף מאות אחוזים (בהתאם למשך תקופת החיסכון).

ד. טיפ מס' 4 – רוצים לנהל את תיק ההשקעות שלכם באופן עצמאי ולצמצם את העמלות ודמי הניהול? פתחו קרן השתלמות

כאמור, אחד היתרונות הגדולים של קרן השתלמות הוא היכולת לעבור בין מסלולי השקעה ואף בין חברות ביטוח ובתי השקעות, מבלי שהדבר ייחשב כאירוע מס, ובכך ליהנות מחבות מס נמוכה גם להפקדות המבוצעות מעבר לתקרת ההפקדה.

וכך, חוסכים רבים בוחרים למעשה להעביר את תיק ההשקעות שלהם לתוך קרן ההשתלמות, ולנהל את כספם בצורה עצמאית, במסגרת קרנות שנקראות IRA ומאפשרות לחוסך לקנות ולמכור ניירות ערך באופן עצמאי.

כך נהנים החוסכים מעמלות קניה ומכירה נמוכות, דמי ניהול נמוכים, ובמקביל נהנים מהטבות מס עד התקרה המוגדרת ומדחיית מס לכספים שהופקדו מעל תקרת ההפקדה.

3. שכירים

א. תקרות הפקדה לשכירים – 2019

חדש! נתונים מעודכנים לשנת 2019!

| תקרות הפקדה לקרן פנסיה | תקרות הפקדה לקרן השתלמות |

||

|---|---|---|---|

| הטבות מס הכנסה | אחוזי הפקדה מירביים המזכים בהטבות במס הכנסה | 22.83% מהשכר, הנחלקים ל-7% הפקדות עובד, 7.5% הפקדות מעסיק לתגמולים ו-8.33% הפקדות מעסיק לפיצויים | 10% מהשכר, הנחלקים ל-2.5% הפקדות עובד, 7.5% הפקדות מעסיק |

| סכום הפקדה חודשי מירבי המזכה בהטבות במס הכנסה | 4,212 ₪ (או 22.83% מהשכר - הנמוך מביניהם) | 1,571 ₪ (או 10% מהשכר - הנמוך מביניהם) |

|

| תקרת השכר אשר הפקדות מעסיק עד 7.5% ממנה לא ייזקפו לעובד כהכנסה חייבת | 25,683 ₪ (2.5 פעמים השכר הממוצע במשק) | ||

| תקרת הפקדה לפיצויים אשר לא תיזקף לעובד כהכנסה חייבת במס בעת ההפקדה | 2,833 ₪ | ||

| תקרת שכר לזכאות לניכוי בגין הפקדות כנגד השכר הלא מבוטח | 22,000 ₪ | ||

| תקרת המשכורת בגינה ניתן זיכוי ממס לשכיר בגין הפקדה לקופת גמל לקצבה (תקרת הכנסה מזכה) | 8,800 ₪ | ||

| תקרה נוספת עבור שכירים להם יש שכר לא מבוטח (כדוגמת הכנסה כעצמאים) | 8,800 ₪ | ||

| הטבות מס רווח הון | סכום הפקדה חודשי מירבי המזכה בפטור ממס רווח הון | אין תקרה - פטור מלא על כל ההפקדות לקרן הפנסיה | 1,571 ₪ או 10% מהשכר - הנמוך מביניהם |

ב. דוגמאות להמחשה

1) שכיר המשתכר 10,000 ש"ח, המעסיק מפקיד לפנסיה על כל השכר והעובד מפקיד 7% משכרו (700 ש"ח בחודש)

א) השכיר יהנה מזיכוי מס בגובה 35% על חלק מהפקדתו בהתאם לתקרת השכר לזיכוי למס של 8,700 ש"ח. סך הזיכוי שיקבל עומד על 213.15 ש"ח כאשר החישוב הוא 8,700 ש"ח * 7% * 35% (תקרת השכר * שיעור הפקדה מירבי * זיכוי של 35%).

ב) מכיוון שהשכר נמוך מתקרת השכר של פעמיים וחצי השכר הממוצע במשק, ההפקדות לפנסיה לא ייזקפו לעובד כהכנסה חייבת.

2) שכיר המשתכר 10,000 ש"ח, המעסיק מפקיד לפנסיה על כל השכר והעובד מפקיד 6% משכרו (600 ש"ח בחודש)

א) השכיר יהנה מזיכוי מס בגובה 35% על כל הפקדתו. איך זה יכול להיות? מכיוון שהעובד מפקיד פחות מ-7%, ההפקדה החודשית שלו נמוכה מתקרת ההפקדה הנומינלית לזיכוי. ונפרט:

סך הזיכוי שיקבל עומד על 210 ש"ח, כאשר החישוב הוא 10,000 ש"ח * 6% * 35% (השכר המבוטח * שיעור ההפקדה בפועל * זיכוי של 35%).

תקרת ההפקדה המזכה בזיכוי היא (כפי שראינו בדוגמא הקודמת) 213.15 ש"ח.

מכיוון שסך ההפקדה נמוך מתקרת ההפקדה המירבית לזיכוי – השכיר יהנה מזיכוי מלא על הפקדותיו.

ב) מכיוון שהשכר נמוך מתקרת השכר של פעמיים וחצי השכר הממוצע במשק, ההפקדות לפנסיה לא ייזקפו לעובד כהכנסה חייבת.

3) שכיר המשתכר 10,000 ש"ח, המעסיק מפקיד לפנסיה על 70% מהשכר והעובד מפקיד 7% מכל שכרו (700 ש"ח בחודש)

א) כמו בדוגמא הראשונה, השכיר יהנה מזיכוי מס בגובה 35% על חלק מהפקדתו בהתאם לתקרת השכר לזיכוי למס של 8,700 ש"ח. סך הזיכוי שיקבל עומד על 213.15 ש"ח כאשר החישוב הוא 8,700 ש"ח * 7% * 35% (תקרת השכר * שיעור הפקדה מירבי * זיכוי של 35%).

ב) מכיוון שקיימת לשכיר הכנסה לא מבוטחת בגובה 3,000 ש"ח, על הפקדותיו לפנסיה בעבור רכיב זה הוא זכאי גם להטבות מס בצורת ניכוי. כלומר – הקטנת ההכנסה החייבת בגובה ההפקדה, שמייצרת הטבת מס בהתאם למדרגת המס בה נמצא השכיר.

ג) מאחר שהשכר נמוך מתקרת השכר של פעמיים וחצי השכר הממוצע במשק, ההפקדות לפנסיה לא ייזקפו לעובד כהכנסה חייבת.

ג. טיפים למקסום הטבות המס – שכירים – שנת 2019

1) טיפ מס' 1 – הפקידו לפנסיה גם עבור השכר שאינו מבוטח על ידי המעסיק

חוסכים שיש להם שכר לא מבוטח, הכנסה שעבורה המעסיק לא מפקיד לקרן הפנסיה, יכולים להפקיד כספים נוספים באופן עצמאי לקרן הפנסיה ולקבל הטבת מס נוספת.

במרבית המקרים כדי לקבל את הטבת המס הנוספת צריך להגיש דוח שנתי למס הכנסה.

2) טיפ מס' 2 – אל תסתפקו במינימום – הפקידו יותר לפנסיה ותיהנו מהטבות מס וחיסכון גדולים יותר

הטבות המס שמקבלים שכירים בעת ההפקדה לפנסיה נחלקות ל-2:

א. זיכוי (החזר) של 35% על הפקדה חודשית של עד 602 ש"ח (הטבה של עד 211 ש"ח לחודש).

ב. ניכוי (הקטנת ההכנסה החייבת במס) – הקטנת ההכנסה החייבת במס בהתאם לסכומים המופקדים לפנסיה. גובה הטבת המס מחושב לפי מכפלת הסכומים המופקדים בשיעור המס השולי של החוסך.

סכום ההפקדה המינימלי של שכירים עומד כיום על 6%, ואילו תקרת ההפקדה על 7%. הגדלת שיעור ההפקדה לתקרה מגדילה את הטבת המס במאות ש"ח בשנה ויכולה להגדיל את הפנסיה העתידית בעד 10%.

3) טיפ מס' 3 – מרוויחים מעבר לתקרת ההפקדה בקרן הפנסיה? פצלו בין רכיבי התגמולים לרכיב הפיצויים

היועץ הפנסיוני אבי אייכלר כותב על אפשרות מעניינת לבעלי שכר גבוה: הפקדת רכיבי התגמולים לקרן הפנסיה המקיפה, ואילו את רכיב הפיצויים להפקיד לקופת גמל, וכך לשמור על כיסוי ביטוחי מקסימלי (נקבע לפי התגמולים), בתוספת פיצוי הוני מקופת הגמל במקרה מוות (במקביל לקצבת השארים מקרן הפנסיה).

4. שכירים שהם גם עצמאים

א. תקרות הפקדה לשכירים שהם גם עצמאים – 2019

שכירים שהם גם עצמאים לא נהנים מתקרת הפקדות כפולה לקרנות הפנסיה וההשתלמות, אך בהחלט נהנים מגמישות רבה יותר בהפקדות שלהם למוצרים הפנסיוניים.

1) שכירים שהם גם עצמאים – הפקדות לקרן פנסיה

שכירים שהם גם עצמאים נהנים מהטבות המס בשלב ההפקדה להן זכאים שכירים בהתאם לגובה השכר שלהם, ובנוסף לזה יכולים להפקיד עד תקרת ההפקדות לעצמאים (16.5%) על הכנסתם הקובעת, אך רק במידה שלא עברו את סכום ההפקדה השנתי המירבי במוגדר לעצמאים (34,848 ₪ בשנת 2019).

כל ההפקדות לקרן פנסיה, גם כשכירים וגם כעצמאים, יהיו פטורות ממס רווחי הון בעת היציאה לפנסיה.

2) שכירים שהם גם עצמאים – הפקדות לקרן השתלמות

כאן נהנים שכירים שהם גם עצמאים יותר משכירים, מכיוון שהם יכולים לפתוח קרן השתלמות גם במידה שהמעסיק לא מעוניין לפתוח להם קרן השתלמות מטעמו, וליהנות מפטור על מס רווחי הון על הפקדותיהם עד תקרת ההפקדה השנתית לעצמאים (18,480 ₪ בשנת 2019).

בנוסף, יועצי מס רבים גורסים כי במידה ואדם שהוא גם שכיר וגם עצמאי מקבל קרן השתלמות במקום העבודה, הוא נהנה מתקרת ההפקדות כפולה לקרן ההשתלמות (36,960 ש"ח בשנת 2019). עם זאת אנחנו איננו יכולים להתחייב על כך שזו אכן הפרשנות של רשויות המס, ומומלץ לבחון את הנושא באופן אישי מול יועץת המס / רואה החשבון שלכם.

5. איך מחשבים את הטבות המס בהתאם לתקרות ההפקדה?

א. סיכום הטבות המס לעצמאי בהפקדה לפנסיה

| הטבת ניכוי מס' 1 | הטבת זיכוי | הטבת ניכוי מס' 2 | |

|---|---|---|---|

| כמה ניתן להפקיד? | עד 7% מתקרת הכנסה מזכה שנתית של 211,200 ש"ח | עד 5% מתקרת הכנסה מזכה שנתית של 211,200 ש"ח | עצמאי שהפקיד 7% לניכוי ו-5% לזיכוי זכאי להפקיד עוד 4% מתקרת ההכנסה המזכה השנתית |

| אופן ביצוע החישוב (מספרים שנתיים) | 211,200 * 7% = 14,784 ש"ח | 211,200 * 5% = 10,560 ש"ח | 211,200 * 4% = 8,448 ₪ |

| שווי הטבת המס | מכפלת סכום ההפקדה בשיעור המס השולי של החוסך | 10,560 * 35% = 3,696 ₪. | מכפלת סכום ההפקדה בשיעור המס השולי של החוסך |

ב. סיכום הטבות המס לשכיר בהפקדה לפנסיה

| פרמיה לזיכוי סעיף 45א(ה) לפקודה | פרמיה לניכוי סעיף 47(ב)(2) לפקודה |

||

|---|---|---|---|

| שכיר שהוא לא "עמית מוטב" | לגבי משכורת מבוטחת | 7% מההכנסה המבוטחת, עד למשכורת של 8,800 ש"ח | לא קיים ניכוי |

| לגבי משכורת לא מבוטחת | 5% מהמשכורת ברוטו עד 8,800 ש"ח, בניכוי הסכומים שהופקדו כשכיר. | עד 5% מההכנסה הלא מבוטחת ולא יותר מ 8,700 ש"ח | |

| שכיר שהוא "עמית מוטב" | לגבי משכורת מבוטחת | 7% מההכנסה המבוטחת, עד למשכורת של 8,800 ש"ח | לא קיים ניכוי |

| לגבי משכורת לא מבוטחת | 5% מהכנסה לא מבוטחת ועד הכנסה ברוטו של 17,400 ₪ | עד 11% משכר זה בכפוף לתנאי הנמוך מבין: 1. סך ההכנסה החייבת שאינה הכנסה מבוטחת עד 8,700 ש"ח לחודש. 2. תקרת הכנסה בגובה 34,800 ש"ח לשנה, בניכוי הגבוה מבין: ההכנסה המבוטחת או 8,700 ש"ח |

הסברים למונחים בטבלה:

– "הכנסה מבוטחת" – הכנסה לגביה קיים לשכיר חיסכון פנסיוני בשיתוף המעביד. התקרה: המעסיק יכול להפקיד לעובד עד 7.5% מ-2.5 פעמים השכר הממוצע במשק = 25,682 ש"ח.

– "הכנסה לא מבוטחת" – הכנסה כעצמאי או עבור שעות נוספות, בונוסים וכדומה. התקרה: לא יותר מההפרש שבין 8,700 ₪ לבין ההכנסה המבוטחת.

– "עמית מוטב" – יחיד שבשל הכנסתו, הופקדו בעדו בשנת המס כספים לקופת גמל לקצבה, על ידי המעסיק ובאופן עצמאי, בסכום גדול מ-16% מסך השכר הממוצע לשנת 2019 במשק (10,273 ש"ח), כלומר – 1,643 ש"ח לחודש ו- 19,724 לשנה.

[אלפי גולשים הצליחו לשדרג את התנאים שלהם ולחסוך אלפי ש"ח]