ריכזנו כאן מגוון רחב של שאלות שקיבלנו בנושא חוק פנסיה חובה לעצמאים.

חסר לכם כאן נושא? כיתבו לנו במייל או בתגובות שבתחתית העמוד. יותר מדי מידע? נסו את המדריך שלנו על פנסיה לעצמאים.

[אלפי גולשים הצליחו לשדרג את התנאים שלהם ולחסוך אלפי ש"ח]

1. חוק פנסיה חובה לעצמאים – רקע

למה בכלל צריך פנסיה חובה לעצמאים?

לפי נתוני הלשכה המרכזית לסטטיסטיקה, קיימים כ-400 אלף איש עצמאים, כ-12.5% מכלל המועסקים במשק.

חלק גדול מהעצמאים, בדגש על העצמאים ברמות ההכנסה הנמוכות והבינוניות, לא מפרישים כיום לחיסכון פנסיוני, ועלולים כתוצאה מכך למצוא את עצמם ללא מקור הכנסה בגיל זיקנה.

בניגוד לשכירים, המחוייבים להפקיד לפנסיה מאז כניסתו לתוקף של חוק פנסיה חובה לשכירים בשנת 2008, עצמאים לא היו מחויבים עד כה לחסוך לפנסיה, והבדלי החקיקה הללו יצרו פער משמעותי בשיעור ההפרשות לפנסיה בין שתי האוכלוסיות.

מי הם יוזמי החוק?

חוק פנסיה חובה לעצמאים הוא למעשה מיזוג של 2 הצעות חוק נפרדות שהגישו בעבר חברי הכנסת רועי פולקמן ואלי כהן ממפלגת כולנו, ואילן גילאון ממרצ.

מהי מטרת החוק?

חוק פנסיה חובה מנסה לטפל ב-3 נושאים כואבים הנוגעים לציבור העצמאים:

1. צמצום הפער בשיעור החיסכון הפנסיוני בין שכירים לעצמאים.

2. השוואת דמי הביטוח הלאומי שמשלמים שכירים ועצמאים ברמות ההכנסה הנמוכות.

3. יצירת רשת ביטחון לעצמאים למצבים של חוסר תעסוקה, בדומה למה שקיים לשכירים.

מהו התקציב למימוש החוק?

התקציב שהקצה משרד האוצר עבור יישום התוכנית הוא 380 מיליון ₪, המיועדים לממן את הטבות המס לחוסכים (כ-180 מיליון ש"ח), ואת הקטנת תשלומי העצמאים לביטוח לאומי (כ-200 מיליון ש"ח).

2. מה צריך לעשות לפי חוק פנסיה חובה לעצמאים?

מי חייב להפריש?

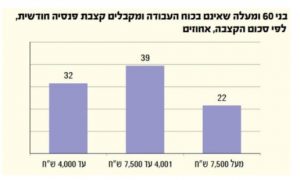

על פי החוק, חובת ההפרשה לפנסיה חלה על כל עצמאי מגיל 21-60, אשר עברה יותר מחצי שנה מאז שנרשם כעוסק.

עם זאת, עצמאים שהיו ב-1 בינואר 2017 בגיל 55 ומעלה, פטורים לחובת ההפקדות לפי החוק (כלומר – כל מי שנולד לפני ה-31 בדצמבר 1961).

מתי צריך להפקיד את הכספים?

עצמאים צריכים להתחיל להפקיד לחיסכון פנסיוני במהלך 2017.

לאחר מכן, יוכלו העצמאים להפריש אחת לחודש, אחת לרבעון, או אחת לשנה.

במקרה של הפקדות אחת לשנה חשוב מאוד לוודא עם קרן הפנסיה אליה מפקידים, שהזכויות והכיסויים הביטוחיים בקרן הפנסיה לא נפגעים.

אני עצמאי, כמה אני צריך להפקיד?

א. עבור הכנסה בגובה של עד מחצית השכר הממוצע במשק (עד 5,275.5 ש"ח בשנים 2020 ו-2021), צריך להפקיד 4.45% מההכנסה החייבת (הרווח).

ב. עבור הכנסה שמעל מחצית השכר הממוצע במשק ועד גובה השכר הממוצע במשק (10,551 ש"ח בשנים 2020 ו-2021), יש להפקיד 12.55% מההכנסה החייבת (הרווח).

ג. עבור הכנסה מעל השכר הממוצע במשק אין חובה להפריש לפנסיה.

חשוב לשים לב שהשכר הממוצע במשק מתייחס לנתון שמגדיר הביטוח הלאומי ולא לשכר הממוצע שמעדכנת הלשכה המרכזית לסטטיסטיקה אחת לחודש.

כדי להקל עליכם את חישוב ההפקדה הנדרשת על פי חוק, בהתאם להכנסה השנתית שלכם, יצרנו את המחשבון הפשוט הזה.

חישוב ההפקדות הוא מההכנסות, או מההכנסות מינוס ההוצאות?

הפקדות החובה לפנסיה הן מההכנסה החייבת, כלומר – הכנסות פחות הוצאות (כשההוצאות לא כוללות קיזוזים ופטורים ממס)

אני בן 56, האם חובת ההפקדה חלה עלי?

לא. חובת ההפקדה חלה רק על מי שנולד אחרי ה-31 בדצמבר 1961.

הקמתי עסק עצמאי לפני חודשיים, האם אני גם חייב להפריש לפנסיה חובה?

לא. הפקדות החובה חלות רק על מי שמוגדר במע"מ כעוסק (פטור או מורשה) למעלה מחצי שנה.

אני עוסק פטור, האם אני גם חייב להפריש לפנסיה חובה?

כן.

אני גם שכיר וגם עצמאי, האם אני גם חייב להפריש לפנסיה חובה?

אם ההפקדות שלך כשכיר גבוהות יותר מהפקדות המינימום שהעצמאים מחוייבים בהן, אז אין חובה להפקיד גם על ההכנסה כעצמאי.

לעומת זאת, אם ההפקדות כשכיר נמוכות מהאחוזים שמוגדרים בחוק – תצטרך להשלים את ההפרש שבין הסכום שמופרש לך כשכיר לבין המינימום לו אתה נדרש כעצמאי.

אני גמלאי של צה"ל או משרד הביטחון, ועובד כעצמאי. האם אני גם חייב להפריש לפנסיה חובה?

כן. כל עצמאי מחוייב לחוק פנסיית חובה לעצמאים, כשהיוצאים מן הכלל הם:

1. עצמאי מתחת לגיל 21.

2. עצמאי בן 60 או עצמאי שהיה ב-1/1/2017 בן 55 ומעלה.

3. עצמאי שפעיל פחות מחצי שנה.

מי שלא עונה על אחד הקריטריונים האלה, צריך להפריש לפנסיה על פי החוק.

מה קורה אם אני כבר מפקיד לקרן פנסיה כיום?

פשוט תוודא שסכומי ההפקדה שלך לא נמוכים מהנדרש בחוק.

אני בעל עסק עצמאי ולא יכול לדעת מה תהיה ההכנסה השנתית שלי. מה לעשות?

עצמאים רבים לא יכולים לחזות או אפילו להעריך את ההכנסה השנתית שלהם. במקרה כזה אפשר לנקוט באחת מהדרכים הבאות:

1) להפקיד הפקדה חודשית/רבעונית מינימלית של כמה מאות ש"ח ובסוף השנה להשלים את ההפקדה בהתאם להכנסה החייבת (או להנחיות רואה החשבון).

2) להפקיד הפקדה חודשית/רבעונית בהתאם להכנסה החייבת (הרווח) השנתית המוערכת, ובסוף השנה לבצע את ההתאמות הנדרשות.

3) בקופות הגמל ובחלק מקרנות הפנסיה ניתן להפקיד פעם בשנה, לקראת סוף השנה, בהתאם להכנסה החייבת, אך כאן אתם לוקחים את הסיכון של קשיים תזרימיים שיקשו על ביצוע ההפקדה השנתית בבת אחת.

בנוסף – למי שמתכנן לבצע הפקדה חד פעמית לקרן הפנסיה חשוב לוודא שניתן לעשות זאת מבלי לאבד את הכיסויים הביטוחיים ואת רצף הזכויות בקרן.

אני לא חייב להפקיד לפנסיה לפי החוק, אבל מעוניין כן להפקיד. האם אהיה זכאי להטבות מס?

בהחלט. הפקדה לחיסכון פנסיוני, באמצעות אחד ממוצרי הפנסיה המוכרים (קרן פנסיה, קופת גמל וביטוח מנהלים), מזכה את כל המפקידים בהטבות מס.

אני כבר מפקיד לקופת גמל. האם אצטרך להפקיד בנוסף גם לקרן פנסיה?

אם אתה מפקיד את הסכום הנדרש על פי חוק לקופת הגמל, אין חובה להפקיד סכומים נוספים מעבר לזה.

האם ניתן להפקיד לקרן השתלמות במקום לקרן פנסיה?

לא. החוק מחייב הפקדות למוצרי החיסכון לפרישה – קרן פנסיה, ביטוח מנהלים וקופת גמל.

הכספים בקרן ההשתלמות נזילים לאחר 6 שנים, ולכן הם אינם נחשבים כמוצר חיסכון לפרישה.

האם ניתן לבצע את ההפקדות לקופת גמל להשקעה?

לא. למרות שמה של קופת הגמל להשקעה, הכספים שבה נזילים, ולכן בדומה לקרן ההשתלמות היא לא נחשבת כמוצר חיסכון פנסיוני.

בקופת הגמל לחיסכון לעומת זאת, בהחלט ניתן לבצע את החיסכון הפנסיוני.

מה הסנקציה לעצמאי שלא יפקיד כספים?

החל מה-1 לינואר 2018, עצמאי שלא יפריש כסף לפנסיה יקבל קנס שנתי בסך 500 ש"ח (הקנס לא יחול על עצמאיים שהרווח הממוצע שלהם הוא עד 5,300 ש"ח לחודש).

האם הקנס מופקד לפנסיה שלי?

לא. הקנס עובר אל "המרכז לגביה" ואינו חוזר אל החוסך או אל החיסכון שלו.

מהו "המרכז לגביה"?

המרכז לגביית קנסות, אגרות והוצאות ("המרכז לגבייה") הוא הגוף שאחראי מטעם המדינה לוידוא ההפקדות בהתאם לחוק, ורשאי להטיל קנסות על כל מי שלא יפקיד בהתאם לחוק.

איך המדינה יודעת אם הפקדתי או לא?

המדינה בודקת את ההפרשות לפנסיה באמצעות הדו"ח השנתי למס הכנסה.

במידה שפקיד השומה יזהה שלא הופקדו הסכומים הנדרשים על פי חוק, הוא יעביר מידע זה ל"מרכז לגבייה".

המרכז לגבייה ישלח הודעה עם הסכום שעליך להפקיד, ובמידה שלא תעשה זאת, יוטל עליך קנס של 500 ש"ח.

ההכנסות שלי נמוכות ולא מאפשרות לי לחסוך לפנסיה. האם ניתן לקבל פטור מההפקדות?

נכון לעכשיו לא, אבל חשוב לזכור שהקנס לא יחול על עצמאיים שהרווח הממוצע שלהם הוא עד 5,300 ש"ח לחודש.

[אלפי גולשים הצליחו לשדרג את התנאים שלהם ולחסוך אלפי ש"ח]

3. "דמי אבטלה לעצמאים" – מה מגיע לכם?

אבטלה לעצמאים

בנוסף לנושא החיסכון לגיל פרישה, מנסה החוק החדש לתת מענה גם לנושא דמי האבטלה לעצמאים, ומציע פתרון קצת מוזר לנושא.

לפי החוק, כל עצמאי שיפסיק את פעילותו באופן קבוע או יסגור את העסק, יהיה זכאי למשוך שליש מהסכום שנצבר בחיסכון הפנסיוני שלו, עד לתקרה של 12,230 ש"ח כפול מספר השנים שבהם תפקד העסק.

זה אמנם נותן רשת ביטחון מסויימת לעצמאים, אך בניגוד לדמי האבטלה של השכירים המשולמים על ידי הביטוח הלאומי, "דמי האבטלה לעצמאים" משולמים מכיסו של כל עצמאי.

4. השינויים בתשלומי עצמאים לביטוח לאומי

למה נדרש שינוי בדמי הביטוח הלאומי?

עד שנת 2017 היה שיעור דמי הביטוח הלאומי ששילמו עצמאים בעלי רמת הכנסות נמוכה ובינונית גבוה מזה ששילמו שכירים, וזה למרות שבפועל העצמאים לא היו זכאים כלל לחלק משירותי הביטוח הלאומי שעבורם שילמו, בדגש על זכאות לדמי אבטלה.

כדי לפתור את חוסר השיוויון הזה, ולסייע לעצמאים לבצע את ההפקדות לפנסיה, הוגדרה בחוק הפחתה בדמי הביטוח הלאומי.

מהו השינוי במדרגות ביטוח לאומי, ואיך תושפע ההכנסה שלי?

– על הכנסה של עד 60% מהשכר הממוצע (כלומר – עד 5,804 ש"ח בשנת 2017) ירדו דמי הביטוח הלאומי מ-6.72% ל-2.87%.

– על הכנסה שמעל 60% מהשכר הממוצע (כלומר – מעל 5,804 ש"ח בשנת 2017) עלו דמי הביטוח הלאומי מ-11.23% ל-12.85%.

כיצד אמורה להשפיע הירידה במדרגות הביטוח הלאומי על ההכנסה החודשית הממוצעת?

– עצמאים שהכנסתם הממוצעת היא 5,000 ש"ח בחודש ייהנו מהפחתה של 193 ש"ח לחודש בדמי הביטוח הלאומי.

– עצמאים בעלי הכנסה של 10,000 ש"ח בחודש ייהנו מהפחתה של 149 ש"ח בחודש בדמי הביטוח הלאומי.

– עצמאים בעלי הכנסה של 15,000 ש"ח בחודש ייהנו מהפחתה של 69 ש"ח בחודש בדמי הביטוח הלאומי.

5. חוק פנסיה חובה לעצמאים – היתרונות והחסרונות

מה יוצא לי מחובת ההפרשה לפנסיה?

שלושה דברים מרכזיים –

1. הכנסה (קיצבה) בגיל זיקנה, בהתאם לסכום שתחסכו.

2. הפחתת תשלומי מס הכנסה (למי ששילם עד כה מס הכנסה).

3. הפחתת דמי ביטוח לאומי.

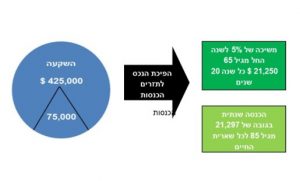

הטבות מס

ההפרשה לחיסכון פנסיוני של עד 16.5% מההכנסה החייבת מזכה בהטבות מס.

בנוסף, כל הרווחים שצובר החיסכון לאורך השנים – פטורים ממס רווח הון.

הטבת מס בקרן ההשתלמות

במסגרת החוק שונתה הטבת המס בשלב ההפקדה לקרן השתלמות, כך שמקבלים אותה כבר מהשקל הראשון שמפקידים ועד תקרה של 4.5% מההכנסה החייבת (ועד לתקרת הכנסה שנתית של 265 אלף שקל, או הפקדה שנתית של 11,925 ש"ח בשנת 2020).

כמו כן כל ההפקדות לקרן ההשתלמות עד תקרת הפקדה שנתית של 18,600 ש"ח נהנות מפטור ממס על הרווחים בקרן.

6. פנסיה חובה לעצמאים – איך להרוויח את המקסימום מהחוק?

האם יש כמה חלופות להפקדה לפנסיה?

כן, קיימים היום שלושה מוצרים שאפשר לבצע באמצעות חיסכון פנסיוני – קרן פנסיה, קופת גמל וביטוח מנהלים.

איך אדע באיזה מוצר לבחור?

בחירת המוצר שבו תחסכו היא החלטה חשובה מאוד שיכולה להשפיע על החיסכון העתידי שלכם בעשרות רבות של אחוזים. לסקירה מעמיקה של היתרונות והחסרונות של כל מוצר, ולטיפים רבים נוספים – אנחנו ממליצים לקרוא את המדריך שלנו לחיסכון פנסיוני.

מה לעשות אם כבר יש לי ביטוח חיים וביטוח אובדן כושר עבודה?

מעולה! ברגע שתתחילו להפקיד לקרן הפנסיה, שכוללת כאמור כיסויים למקרה נכות או מוות, קרוב לוודאי שתוכלו לצמצם את העלויות החודשיות של ביטוחי החיים ואובדן כושר העבודה שאתם משלמים.

עם זאת חשוב לוודא שאתם אכן מכוסים באופן מלא ובהתאם לצרכים שלכם. מוזמנים לקרוא עוד על הנושא במדריכים שלנו על ביטוח חיים וביטוח אובדן כושר עבודה.

[אלפי גולשים הצליחו לשדרג את התנאים שלהם ולחסוך אלפי ש"ח]