ריכזנו כאן את כל מה שאתם באמת צריכים לדעת על קרנות פנסיה כדי לקבל החלטות כלכליות מעולות.

קראו ותוך כמה דקות תוכלו להתחיל לחסוך ולהבטיח לכם ולמשפחתכם עתיד כלכלי טוב יותר.

1. מה זה בעצם קרן פנסיה?

קרן פנסיה היא אחד המוצרים המרכזיים המאפשרים לנו לחסוך כספים לגיל פרישה, כספים שנקבל כקיצבה במשך כל שארית חיינו לאחר היציאה לפנסיה.

קרן הפנסיה, לצד מוצרי החיסכון האחרים לפנסיה (ביטוחי מנהלים וקופות גמל), נוצרו על ידי המדינה במטרה להבטיח את רווחת תושביה בגיל פרישה, ולמנוע מהאוכלוסייה המבוגרת מלהגיע למצב של עוני ולהפוך לנטל על תקציב המדינה.

קרנות הפנסיה מהוות אפיק חיסכון פנסיוני זול ויעיל, וקרנות הפנסיה המקיפות כוללות גם כיסויים ביטוחיים חשובים למקרי מוות או נכות

שני מאפיינים מרכזיים של קרן הפנסיה הם היותה תקנון ולא חוזה (בניגוד לביטוח המנהלים), והתבססותה על מנגנון של ערבות הדדית.

מנגנון הערבות ההדדית קובע שהעמיתים בקרן משלמים בכל חודש עבור ביטוחים למקרה מוות ונכות, והכספים הללו משמשים את הקרן בתשלום תגמולי הביטוח לעמיתים הזכאים.

מנגנון זה מוזיל באופן משמעותי את עלויות הביטוחים שבקרן, אך גם "מגלגל" את הסיכון בגין ביטוחים אלה אל החוסכים בקרן.

יתרונותיה המרכזיים של קרן הפנסיה הם: הטבות מס משמעותיות בעת ההפקדה לקרן וכן בעת משיכת הכספים ממנה, דמי ניהול נמוכים, עלויות ביטוח נמוכות, הבטחת תשואה לחלק מכספי הקרן על ידי המדינה (אג"ח מיועדות) וניהול כספים מקצועי.

חשוב! קרן הפנסיה המקיפה היא כלי חיסכון פנסיוני יעיל וזול, הכולל בתוכו גם כיסויים ביטוחיים חשובים למקרי מוות ונכות

2. אילו סוגי קרנות פנסיה יש?

קרנות הפנסיה נחלקות ל-3 סוגים עיקריים – קרן פנסיה חדשה מקיפה, קרן פנסיה חדשה כללית וקרן פנסיה ותיקה. בפסקאות הבאות נסביר על כל אחד מסוגי הקרנות.

א. קרן פנסיה חדשה מקיפה

קרן פנסיה חדשה מקיפה היא קרן הפנסיה הנפוצה ביותר כיום ומשלבת חיסכון פנסיוני ארוך טווח עם כיסויים ביטויים למקרי מוות או נכות של החוסך.

בנוסף, נהנית קרן הפנסיה המקיפה מהקצאה של אג"ח מיועדות המבטיחות תשואה ריאלית של 4.86% לכ-30% מנכסי הקרן (החל משנת 2017 מבוצעת הקצאת האג"ח המיועדות בהתאם לקבוצות גיל).

קרנות הפנסיה החדשות קיימות מה-1.1.1995 ובניגוד לקרנות הפנסיה הותיקות שקדמו להן הן מחוייבות באיזון אקטוארי שוטף (נפרט יותר על המושג הכבד הזה בהמשך).

תקרת דמי הניהול בקרנות הפנסיה המקיפות עומדת על 0.5% מהצבירה ו-6% מההפקדות.

ב. קרן פנסיה חדשה כללית

קרן פנסיה כללית (או "קרן פנסיה משלימה") היא קרן פנסיה שאינה זכאית לאגרות חוב מיועדות, וכל כספי החיסכון שבה מנוהלים בשווקי ההון.

קרנות הפנסיה הכלליות הוקמו כמענה למגבלת ההפקדה לקרנות הפנסיה המקיפות, העומדת על 20.5% מפעמיים השכר הממוצע במשק, ונועדה להגביל את הקצאת האג"ח המיועדות לחוסכים בעלי שכר גבוה.

תקרת דמי הניהול בקרנות הפנסיה הכלליות עומדת על 1.05% מהצבירה ו-4% מההפקדות, בדומה לתקרת דמי הניהול בקופות הגמל.

בניגוד לקרן הפנסיה המקיפה, שבה לא ניתן לוותר לחלוטין על הכיסויים הביטוחיים, בקרן הכללית יכול החוסך לבחור שלא לרכוש כיסוי ביטוחי באמצעות הקרן.

ג. קרן פנסיה ותיקה

קרנות פנסיה אליהן ניתן היה להצטרף עד שנת 1995 ובהן מתבססת הקצבה שמקבל החוסך על שנות הותק שלו בקרן הפנסיה ולא על סך הכספים שהפקיד לקרן.

קרן הפנסיה הראשונה בארץ הוקמה בשנת 1910. לקראת קום המדינה, התאגדו מרבית קרנות הפנסיה בישראל לפעילות תחת ניהולה של הסתדרות העובדים, והפכו עד מהרה לקרנות הדומיננטיות בשוק. בשנת 1985 ניהלה ההסתדרות 7 קרנות פנסיה מרכזיות, וביניהן הקרנות "מבטחים" ו"מקפת".

מודל החיסכון בקרנות הפנסיה הותיקות מתבסס על ותק העבודה של החוסך, כאשר כל עובד צובר בכל שנה אחוזי זכאות לפנסיה בגובה של 2%, עד שיגיע לתקרה של 70% בגיל הפרישה.

אחוזי הזכאות לפנסיה מתורגמים לכסף בהתאם לשכר החוסך (קיימים מודלים שונים לחישוב השכר הקובע של החוסך – לפי "שכר אחרון", "שכר ממוצע בשלוש השנים לפני הפרישה", ו"שיטת הממוצעים" שלוקחת בחשבון את השכר הממוצע ב-35 השנים הטובות של העמית).

בשנת 1987 החלו קרנות הפנסיה הותיקות להראות גירעון אקטוארי שהלך וגדל עם השנים, עד שבשנת 1995 החליטה הממשלה על הקמת קרנות הפנסיה "החדשות" וסגירת ההצטרפות של חוסכים חדשים לקרנות הפנסיה "הותיקות".

ההבדל המרכזי בין קרנות הפנסיה החדשות והותיקות הוא, שבעוד ובקרנות הותיקות צבר החוסך זכויות, שהיוו למעשה התחייבויות שקשה לחזות מצד הקרן כלפיו, בקרנות החדשות החיסכון הוא בהתאם לכספים שהפריש החוסך, בתוספת התשואות שצבר במהלך השנים.

כאמור, חוסכים בקרנות הפנסיה החדשות לא יכולים לעבור לקרנות פנסיה ותיקות. מצד שני, מעבר בכיוון ההפוך כן אפשרי. חשוב לשים לב שבחלק מהמקרים יש לקרנות הפנסיה הותיקות יתרונות משמעותיים על פני קרנות הפנסיה החדשות, ולכן מומלץ לכל חוסך לבצע בדיקה מעמיקה בשיתוף עם סוכן ביטוח או יועץ פנסיוני, בטרם יחליט לעזוב קרן ותיקה לטובת חדשה.

חשוב! קרן הפנסיה החדשה המקיפה היא קרן הפנסיה הנפוצה ביותר כיום. החל משנת 1995 לא ניתן יותר להצטרף לקרנות הפנסיה הותיקות

[אלפי גולשים הצליחו לשדרג את התנאים שלהם ולחסוך אלפי ש"ח]

3. האם כדאי לחסוך בקרן פנסיה?

החיסכון הפנסיוני בכלל וקרנות הפנסיה בפרט נמצאים בתקופה האחרונה תחת מתקפה תקשורתית מצד לא מעט בלוגרים ופוליטיקאים.

חלק מטענות המתקיפים אכן נכונות, אך רובן המכריע אינו מדוייק ואף שגוי. בשורה התחתונה הטבות מס הנלוות לחיסכון הפנסיוני, הן במעמד ההפקדה (זיכוי וניכוי ממס הכנסה) והן במעמד המשיכה (דחיית מס ופטור ממס רווחי הון על הקיצבה) נותנות לאפיק זה יתרונות משמעותיים מאוד על פני אפיקי החיסכון האחרים שקיימים בשוק.

בנוסף להטבות המס מהן נהנים גם ביטוחי המנהלים וקופות הגמל, החיסכון באמצעות קרן הפנסיה נותן מספר יתרונות נוספים, כשהמרכזיים שבהם הם דמי ניהול נמוכים, כיסויים ביטוחיים זולים והבטחת תשואה לחלק משמעותי מכספי הקרן (באמצעות האג"ח המיועדות).

מצד שני סובלות קרנות הפנסיה ממספר חסרונות משמעותיים:

א. אפשרות לגרעון אקטוארי

קרנות הפנסיה מחוייבות על פי החוק לשמור על איזון בין הנכסים וההתחייבויות שלהן.

ההתחייבויות העיקריות של הקרן הן: תשלומים לפנסיונרים, תשלומים למקבלי קצבת נכות, ותשלומים לשארי עמיתים שהלכו לעולמם.

הנכסים העיקריים של הקרן הם: הכספים שמפקידים העמיתים לחיסכון, התשלומים שמשלמים העמיתים עבור ביטוחי הנכות והשארים, והתשואות שמשיגה הקרן על הכסף.

אם בתקופה מסוימת קצב הגידול של הנכסים גדול יותר מקצב הגידול של ההתחייבויות, הקרן נמצאת בפלוס ("עודף אקטוארי"), ואם ההתחייבויות גדלות מהר יותר מהנכסים הקרן נמצאת במינוס ("גרעון אקטוארי").

הגרעון/עודף האקטוארי חוזרים לחוסכים בצורת "מנגנון האיזון האקטוארי", כך שבזמנים של עודף אקטוארי העמיתים מקבלים את הכסף לחיסכון שלהם, ואילו בזמנים של גרעון אקטוארי נגרעים הכספים מהחיסכון שלהם בהתאם.

אחרי מספר שנים של גרעונות אקטואריים, נכון להיום צפויות רוב קרנות הפנסיה להפגין איזון אקטוארי, בזכות מספר מהלכים חשובים שביצע משרד האוצר, ובראשם – הקצאת אג"ח מיועדות ל-60% מכספי מקבלי הקצבאות בקרנות הפנסיה.

ב. מקדם ההמרה בקרן הפנסיה אינו קבוע

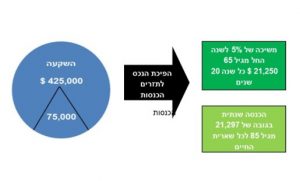

מקדם ההמרה בקרן הפנסיה קובע את היחס שלפיו הופכים את סכום החיסכון לקיצבה, אותה יקבל החוסך עד סוף ימיו.

לדוגמא – חוסך שצבר מיליון ש"ח, ומקדם ההמרה בעת יציאתו לגמלאות עמד על 200 – סכום החיסכון יחולק במקדם זה והחוסך יקבל קיצבה של 5,000 ש"ח בחודש.

קביעת מקדם ההמרה מתבצעת לפי שקלול של תוחלת החיים הצפויה לחוסך מיום פרישתו (בחודשים), בשקלול התשואה שצפויים כספי החיסכון שלו להשיג. בהתאם לכך הגורמים המרכזיים המשפיעים על גובה המקדם הם: גיל, מגדר ומסלול הפרישה שבחר החוסך.

מקדם ההמרה בקרן הפנסיה נקבע רק בעת הפרישה לפנסיה, לעומת ביטוחי מנהלים שנמכרו לפני שנת 2013 ומציעים מקדמים קבועים, או ביטוחי המנהלים החדשים בהם נקבע המקדם כבר עם הגעת החוסך לגיל 60.

עם זאת, מקדם מובטח ממש לא מבטיח שמדובר במוצר חיסכון טוב יותר, מכיוון שעלויות החיסכון בביטוח מנהלים – בדמי ניהול ובעלויות ביטוח, גורמים לאפיק זה במקרים רבים להיות לא אטרקטיבי מבחינה כלכלית.

חשוב! קרן הפנסיה סובלת ממספר חסרונות, אך היתרונות המשמעותיים שיש לה הופכים אותה, במידה רבה של צדק, לאפיק החיסכון הפנסיוני הנפוץ ביותר כיום

4. מה ההבדל בין קרן פנסיה לביטוח מנהלים?

"הדרבי הגדול" של עולם הפנסיה מפגיש את קרן הפנסיה מול ביטוח המנהלים. מדובר בשני מוצרי חיסכון פנסיוני ותיקים, הנבדלים זה מזה במספר גורמים בסיסיים.

השאלה "מה עדיף – קרן פנסיה או ביטוח מנהלים?" היא שאלה שמעוררת אמוציות רבות בקרב אנשי הביטוח, גם בגלל חילוקי דעות מקצועיים, וגם בגלל המשמעויות הכלכליות האדירות של השאלה הזו עבור העוסקים בתחום.

אנחנו לא ניכנס כאן לעומקם של ההבדלים בין קרן הפנסיה לביטוח המנהלים, ורק ניתן את עיקרי הדברים:

א. דמי הניהול

דמי הניהול מהווים את החיסרון בגדול ביותר של ביטוח המנהלים, ולאור מגמת הירידה בדמי הניהול בקרנות הפנסיה בשנים האחרונות, הפער בין עלויות החיסכון בקרן הפנסיה וביטוח המנהלים גדל לעשרות ואף מאות אחוזים.

בעוד שדמי הניהול הממוצעים בקרנות הפנסיה עמדו בשנת 2015 על 3.17% מההפקדות ו-0.28% מהצבירה, דמי הניהול בביטוחי המנהלים נעים סביב ה-6% מההפקדה ו-1.2% מהצבירה – פער עצום, המשפיע באופן ישיר על החיסכון הנצבר בכל מוצר.

ב. אג"ח מיועדות

יתרון שני של קרן הפנסיה על פני ביטוח המנהלים הוא זכאות לאג"ח מיועדות של המדינה, המבטיחות תשואה שנתית של 4.86% לחלק מכספי החיסכון (30% מסך כספי הקרן).

האג"ח המיועדות מאפשרות לחוסכים בקרן הפנסיה יציבות רבה יותר בשנות החיסכון האחרונות שלפני הפרישה, וחשוב מכך – הן גורמות לקצבת הפנסיה לאחר הפרישה להיות יציבה הרבה יותר מאשר בביטוחי מנהלים, בהם עלולה הקצבה לרדת עם השנים בעשרות אחוזים (בסביבת ריבית אפסית).

ג. מקדם ההמרה

מנגד, גם לביטוח המנהלים מספר יתרונות על פני קרן הפנסיה, ובראשם מקדם ההמרה המובטח.

כפי שראינו קודם, גובה קיצבת הפנסיה נקבע על ידי חלוקת סכום החיסכון הצבור במקדם. ככל שהמקדם נמוך יותר, כך תהיה הקיצבה גבוהה יותר ביחס לסכום חיסכון זהה.

ביטוחי המנהלים ששווקו לפני שנת 2013 כוללים בתוכם הבטחה למקדם המרה מוגדר ש(כמעט) אינו יכול להשתנות. לעומת זאת, מקדם ההמרה בקרן הפנסיה מתעדכן אחת לכמה שנים, בהתאם לתוחלת החיים הממוצעת, וחושף את החוסכים לסיכון מסויים במידה ותוחלת החיים תתארך מעבר לצפוי.

השאלה המרכזית היא, כרגיל, של עלות-תועלת – כמה נכון לשלם עבור מקדם ההמרה המובטח, והאם השפעת דמי הניהול הגבוהים של ביטוחי המנהלים לא מאפילה על השינויים האפשריים במקדם ההמרה.

ד. גרעון אקטוארי

כפי שכתבנו קודם, החוסכים בקרנות הפנסיה חשופים להפסדים (ורווחים) בעקבות מנגנון האיזון האקטוארי שלהן.

ביטוחי המנהלים לעומת זאת אינם חשופים למנגנון זה, בזכות היותם מבוססים על חוזה אישי.

ה. תקנון מול חוזה

בסיסה המשפטי של קרן הפנסיה הוא תקנון, הניתן לשינוי, ואילו ביטוחי המנהלים מבוססים על חוזה בין המבוטח וחברת הביטוח, שהיכולת לשנותו פחותה.

ו. עלויות הביטוחים

עלויות הביטוח בביטוח המנהלים למקרים של מוות או נכות גבוהות מאוד לעומת העלויות של כיסויים אלה בקרן הפנסיה, גורם המקזז במידה מסוימת את סעיף הגרעון האקטוארי עליו כתבנו.

חשוב! פוליסות ביטוח המנהלים שנפתחו עד שנת 2001 הן מוצרי חיסכון טובים בזכות המקדם המובטח הנמוך שלהן. פוליסות ביטוח המנהלים משנת 2002 ואילך סובלות מחסרונות משמעותיים, ובראשם דמי ניהול ועלויות ביטוח גבוהות, הגורמים להם לנחיתות מסוימת כמוצרי חיסכון פנסיוניים בהשוואה לקרנות הפנסיה החדשות

5. מה ההבדל בין קרן פנסיה לקופת גמל?

החיסכון לפנסיה באמצעות קופת גמל אינו נפוץ כיום, בגלל מספר חסרונות משמעותיים של קופת הגמל לעומת קרן הפנסיה. עם זאת, בשנה האחרונה עושה משרד האוצר ניסיונות להחזיר את קופת הגמל כאפיק חיסכון רלוונטי באמצעות מספר הטבות שחשוב להכיר. אנחנו נפרט כאן את ההבדלים המרכזיים בין שני המוצרים:

א. קרן הפנסיה מקבלת אג"ח מיועדות, קופת הגמל לא

קרן פנסיה נהנית מהקצאה של אג"ח מיועדות המבטיחות תשואה ריאלית יפה של 4.86% ל-30% מכספי החיסכון המנוהלים בקרן, דבר המהווה יתרון משמעותי שלה על פני קופת הגמל.

ב. קרן הפנסיה כוללת ביטוחים למקרה מוות ונכות וקופת הגמל לא

קרן הפנסה המקיפה כוללת כיסוי ביטוחי חשוב וזול למקרים של מוות או אובדן כושר עבודה של החוסך. ברוב המקרים מהווים הביטוחים הללו יתרון של קרן הפנסיה על פני קופת הגמל, אך קיימת להם גם השפעה שלילית בדמות הסיכוי להיווצרות גרעון אקטוארי כתוצאה מתמחור לא נכון של ביטוחים אלה, גרעון הפוגע באופן גורף בסכום החיסכון של החוסכים בקרן הפנסיה

ג. קרן הפנסיה מחוייבת באיזון אקטוארי וקופת הגמל לא

בניגוד לסעיפים הקודמים ששיקפו יתרונות של קרן הפנסיה על פני קופת הגמל, החובה לשמור על איזון אקטוארי מהווה דווקא חיסרון לקרן הפנסיה, מכיוון שהוא מהווה איום מסויים על החיסכון במקרים של הוצאות ביטוח גבוהות עבור עמיתי קרן הפנסיה או לחילופין התארכות תוחלת החיים מעבר לתחזיות.

ד. דמי ניהול

דמי הניהול בקרן הפנסיה ובקופת הגמל מתבססים על מודלים שונים. בעוד שבקרן הפנסיה דמי הניהול מהחיסכון הצבור נמוכים יחסית, היא גובה מהחוסכים גם דמי ניהול מההפקדות, בעוד שבקופת הגמל דמי הניהול מהחיסכון גבוהים יותר אך היא בדרך כלל אינה גובה דמי ניהול מההפקדות.

השוני הזה במודל דמי הניהול יוצר עדיפות מסויימת לחיסכון באמצעות קופת הגמל כאשר החיסכון הצבור נמוך ולקרן הפנסיה כשסכום החיסכון הפנסיוני שנצבר גבוה.

חשוב! קרן הפנסיה החדשה כוללת כיסויים ביטוחיים שמקטינים את החיסכון ועלולים ליצור גרעון אקטוארי, אך דמי הניהול הגבוהים יותר בקופות הגמל פגעו ביכולתן להפוך למוצר חיסכון פנסיוני משמעותי

6. איך לבחור נכון קרן פנסיה?

בזכות התקנון האחיד, ניתן לומר שקרנות הפנסיה החדשות השונות מציעות מוצר דומה מאוד, ונבדלות זו מזו בארבעה פרמטרים מרכזיים:

א. תשואות לאורך זמן

התשואה שמשיגים מנהלי קרן הפנסיה עבור החיסכון שלנו היא אחת מהגורמים המשפיעים ביותר על החיסכון העתידי שלנו. כל שיפור של אחוז אחד בתשואה לאורך זמן יכול להגדיל את הפנסיה שלנו בעשרות אחוזים.

הבעיה, כמובן, היא שלא ניתן לדעת מי מנהלי קרנות הפנסיה ישיג את התשואה הגבוהה ביותר בעתיד. ועדיין, צריך לבחור, והמספרים ב-20 השנים האחרונות מראים שקיימים בשוק מנהלי כספים שמצליחים להשיג תשואות טובות יותר מאחרים לאורך זמן.

אז כאשר אנחנו באים לבחור קרן פנסיה, מומלץ לבדוק קודם כל את תשואות קרנות הפנסיה השונות ב-5 השנים האחרונות, ולהתמקד ב-5 קרנות הפנסיה שהשיגו את התשואות הגבוהות ביותר.

ב. דמי ניהול

דמי הניהול בקרן הפנסיה הם למעשה המחיר שאנחנו משלמים עבור ניהול כספי החיסכון שלנו. אחרי שבסעיף הקודם צמצמנו את רשימת הקרנות הפוטנציאליות בהתאם לתשואות שהשיגו, עכשיו צריך להבין מהם דמי הניהול שהן מוכנות להציע

סקר שוק קצר, באמצעות סוכן או ישירות מול קרן הפנסיה, יעזור לכם להתמקד בקרן הפנסיה שבה התשואה נטו (תשואה ממוצעת בניכוי דמי ניהול וגרעון אקטוארי) היא הגבוהה ביותר.

כדי להקל עליכם את התהליך יצרנו סקר מתעדכן לגבי דמי הניהול שמשלמים גולשי סייבי בקרנות הפנסיה שלהם.

ג. מאזן אקטוארי

מצאנו את התשואה נטו הגבוהה ביותר, אבל יש גורם נוסף שעלול להקטין לנו את התשואה בעתיד, והוא הגרעון האקטוארי עליו כתבנו קודם. לפני שמחליטים באופן סופי על קרן הפנסיה הנבחרת, אנחנו ממליצים לבדוק את נתוני הגרעון האקטוארי שלה בשנים האחרונות, ולוודא שהם אינם גבוהים ביחס לקרנות האחרות.

ד. איכות השירות

לצערנו רוב קרנות הפנסיה אינן מצטיינות נכון להיום ברמת שירות גבוהה, דבר ההופך את פרמטר איכות השירות לחשוב יותר, בעיקר עבור חוסכים המעוניינים לעבוד באופן ישיר מול קרן הפנסיה (ללא סוכן ביטוח).

את איכות השירות בקרנות הפנסיה מודד משרד האוצר באופן שוטף, ומפרסם את ממצאיו אחת לשנה באתר האינטרנט שלו.

7. קרנות ברירת המחדל

במהלך 2016 הוציאה המפקחת על הביטוח לפועל את תכניתה להקים קרנות פנסיה אשר יהוו "ברירת מחדל" עבור החוסכים שאינם מאוגדים.

חוסכים אלה שילמו עד הרפורמה את דמי הניהול המקסימליים המותרים על פי חוק, ובכך נפגע החיסכון הפנסיוני שלהם באופן דרמטי.

קרנות ברירת המחדל נקבעו לאחר מכרז שביצע משרד האוצר, ומפעילות אותן מיטב דש והלמן אלדובי (מכרז נוסף יתקיים בשנת 2018).

דמי הניהול בקרנות ברירת המחדל נמוכים באופן משמעותי מהממוצע בשוק ויעמדו על 1.31% מההפקדות החודשיות ו-0.01% מהצבירה הכוללת במיטב דש, ו-1.49% מההפקדות החודשיות ו-0.001% מהצבירה הכוללת בקרן הפנסיה של הלמן אלדובי.

ההצטרפות לקרנות ברירת המחדל פתוחה לכל חוסך, ודמי הניהול יובטחו לו למשך עשר שנים. עם זאת חשוב לשים לב שמול דמי הניהול הנמוכים, יש להציב את תשואות העבר של מנהלי הקרנות, שלפחות במקרה של הלמן אלדובי היו בשנים האחרונות הנמוכות ביותר בשוק.

קראו עוד על קרנות ברירת המחדל.

8. הביטוחים בקרן הפנסיה

קרן הפנסיה כוללת על פי חוק שני כיסויים ביטוחיים מרכזיים:

א. ביטוח שארים – ביטוח השארים הוא למעשה ביטוח חיים המבטיח תשלומים חודשיים במקרה של מות החוסך לבן זוגו ולשאריו של החוסך. בן הזוג יקבל את תשלומי הביטוח עד יום מותו, ואילו ילדי החוסך יקבלו קצבה עד שיגיעו לגיל 21.

ב. ביטוח נכות – כיסוי המבטיח לחוסך ולמשפחתו מקור הכנסה חלופי במקרה של נכות מלאה או חלקית.

קראו עוד על מסלולי הביטוח בקרנות הפנסיה.

9. איך אפשר להגדיל את החיסכון בקרן הפנסיה?

א. בחירת מסלול השקעה נכון

כפי שכתבנו קודם, התשואה שיצבור החיסכון הפנסיוני שלנו לאורך זמן היא אחד הגורמים המשפיעים ביותר על הסכום שנצבור ועל קצבת הפנסיה העתידית שלנו, וכל אחוז תשואה נוסף יכול להגדיל את החיסכון העתידי שלנו בעשרות ואף מאות אלפי ש"ח.

לא ניתן לדעת כמובן מהו מסלול ההשקעה שישיג את התשואות הגבוהות ביותר, אך מחקרים כלכליים רבים מראים שבחיסכון ארוך טווח מסלולים בעלי רמת סיכון גבוהה (כגון מסלולי מניות) משיגים תשואות גבוהות יותר ממסלולים סולידיים (לדוגמא – אג"ח).

על מנת לעזור בבחירה נכונה של מסלולי השקעה, הגדירה המפקחת על הביטוח שהחל מינואר 2017, שמסלולי ההשקעה אליהם יצטרפו חוסכים חדשים כברירת מחדל יהיו מסלולי השקעה מותאמי גיל ("מסלול חכ"ם"), המיועדים לבצע באופן אוטומטי את התאמת רמת הסיכון המומלצת לגיל החוסך.

קראו עוד על בחירת מסלולי השקעה בקרנות הפנסיה.

ב. איחוד קרנות פנסיה

חוסכים רבים מחזיקים כיום במספר קרנות פנסיה, חלקן לא פעילות. איחוד קרנות הפנסיה לקרן אחת מאפשר ברוב המקרים חיסכון משמעותי בדמי ניהול, מאחר שדמי הניהול בקרנות פנסיה שאינן פעילות עומדים בדרך כלל על השיעור המקסימלי המותר פי החוק (כפול לפחות ממה שניתן להשיג כיום).

ג. הקטנת דמי הניהול

רבות נכתב ודובר על דמי הניהול בקרנות הפנסיה. ולמרות שהנושא חביב על התקשורת, נכון להיום נמצאים דמי הניהול בקרנות הפנסיה במגמת ירידה משמעותית.

בתנאי השוק הנוכחיים, לא קשה להשיג דמי ניהול אטרקטיביים. בעיקר צריך לפעול באופן אקטיבי – לבקש הצעות, לעשות סקר שוק ולבחור את הקרן בה התשואה נטו (תשואה ממוצעת בניכוי דמי ניהול) היא הגבוהה ביותר.

ד. התאמת הביטוחים לצורך

עלויות הביטוח בקרנות הפנסיה אינן גבוהות, אך הן באות על חשבון החיסכון. חוסכים רווקים, גרושים ללא ילדים ואלמנים יכולים במקרים רבים לוותר על רכיב ביטוח השארים בקרן הפנסיה, ולהגדיל את שיעור הכספים המופקדים לחיסכון.

חשוב! שילוב של בחירת מסלול השקעה מתאים, מנהל קרן פנסיה בעל רקורד טוב בניהול כספים, איחוד קרנות פנסיה והורדת דמי ניהול, יכולים להגדיל את החיסכון הפנסיוני שלכם בעשרות אחוזים

10. האם כדאי לעבוד עם סוכן ביטוח או ישירות מול קרן הפנסיה?

לאחר שנים שבהן היו סוכני הביטוח גורם השיווק העיקרי בשוק הפנסיה, התחילו בשנים האחרונות רוב חברות הביטוח לפעול גם באופן ישיר מול הלקוחות הפרטיים.

למגמה זו נוספה בעיית התגמול הנמוך (בסך של כמה עשרות שקלים בשנה) שמקבלים סוכני הביטוח המשווקים קרנות פנסיה, וגורמת לחלק מהסוכנים להימנע מלשווק את המוצר ללקוחות חדשים.

למרות המגמות הללו, אנחנו עדיין מאמינים בצורך של רוב הלקוחות בסוכן ביטוח מקצועי ואמין, כשהסיבה העיקרית לכך היא בעיית השירות החריפה שקיימת כיום בחברות הביטוח. אנחנו נתקלים באופן יומיומי בתקלות, טעויות ואפילו שרירות לב שחווים לקוחות מחברות הביטוח, ושבמקרים רבים היו נמנעים על ידי עבודה עם סוכן ביטוח טוב.

סיכום

קרן הפנסיה היא מוצר חיסכון ארוך טווח יעיל מאוד, שצריך לדעתנו להיות חלק מרכזי בתיק המוצרים הפנסיוניים של כל חוסך, בעיקר בזכות הטבות המס המשמעותיות ודמי הניהול הנמוכים.

קיימת חשיבות גדולה מאוד לבחירת מסלול ההשקעה ומנהל הקרן, ולהקטנת דמי הניהול והביטוחים המיותרים בקרן.

באופן כללי, החיסכון באמצעות קרן פנסיה חדשה אפקטיבי יותר מחיסכון באמצעות ביטוח מנהלים ששווק לאחר שנת 2004, אך במקרים מסויימים יש יתרון בשילוב שני המוצרים בתיק הפנסיוני.

[אלפי גולשים הצליחו לשדרג את התנאים שלהם ולחסוך אלפי ש"ח]