בשעה טובה, התחילה המדינה ב-1 בינואר 2017 להפקיד סכום חודשי של 50 ש"ח לכל ילד עד גיל 18. ההפקדות ל"קופת חיסכון לכל ילד" יבוצעו באמצעות הביטוח הלאומי, בנוסף לתשלומי קצבאות הילדים.

לפי הערכות משרד האוצר, צפוי החיסכון העתידי בקופת החיסכון לכל ילד לנוע בין 14,000 ש"ח ל-44,000 ש"ח עם הגיעו של הילד לגיל 21.

מה הסיבות לפער הגדול בין הסכומים ומה אתם יכולים לעשות כדי לדאוג לילדיכם לחיסכון גדול ככל האפשר? זה בדיוק מה שאנחנו נפרט במדריך הזה.

1. חיסכון לכל ילד – כל הפרטים

א. קצת רקע

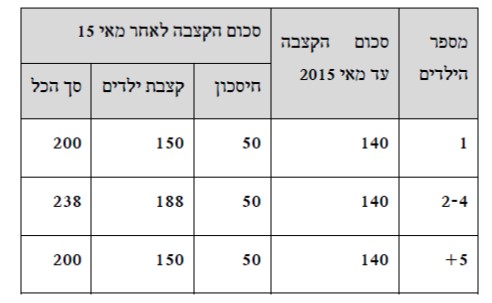

החל ממאי 2015, הוגדלה קצבת הילדים המשולמת על ידי המוסד לביטוח לאומי. סכום הגידול בקצבאות נע בין 60-98 ש"ח לילד, בהתאם למספר הילדים במשפחה.

בנוסף, נקבע שמתוך סכומים אלו יופרש סכום חודשי של 50 ש"ח לחיסכון ארוך טווח עבור כל ילד, אותו יוכל למשוך בהגיעו לגיל 18.

וכך, החל מינואר 2017, יפריש המוסד לביטוח הלאומי עבור כל ילד סכום של 50 ש"ח בחודש לחשבון חיסכון מיוחד, "קופת חיסכון לכל ילד", שינוהל במסגרת קופת גמל להשקעה או בתוכנית חיסכון בבנק.

בנוסף, יכולים הורי הילד לבחור ש-50 ש"ח נוספים מתוך קצבת הילדים, יועברו גם הם לחשבון החיסכון.

מאחר שמועד הגידול בקצבת הילדים הוא מאי 2015, יפקיד הביטוח הלאומי באופן רטרואקטיבי את סכומי החיסכון החל מחודש זה (או ממועד הולדת הילד – המאוחר מביניהם), עבור כל ילד שטרם מלאו לו 18 שנים.

סכום ההפקדה הרטרואקטיבי המקסימלי יעמוד על כ-1,000 ש"ח. כך מיישרת ישראל קו עם מדינות כמו ארה"ב, קנדה, בריטניה, סינגפור, וקובעת מנגנון ממשלתי לחיסכון עבור ילדים.

ב. איך מתבצעות ההפקדות לחיסכון לכל ילד?

בכל חודש יפקיד הביטוח הלאומי לקופת החיסכון 50 ש"ח. באפשרות הורי הילד לבקש להפקיד 50 ש"ח נוספים (נקרא גם "מאצ'ינג"), על חשבון קצבת הילדים לה הם זכאים עבור הילד, כך שסכום ההפקדה החודשי לחיסכון יעמוד על 100 ש"ח.

בחירת האפשרות להפקדת ה-50 השקלים הנוספים בחודש לתוכנית החיסכון תתבצע באתר הביטוח הלאומי. בגיל 18 יפקיד הביטוח הלאומי 500 ש"ח נוספים לתכנית החיסכון ולאחר מכן יסתיימו הפקדות הביטוח הלאומי לתכנית.

במידה והילד החוסך לא ימשוך את הכספים מהקופה, עם הגיעו לגיל 21 יפקיד הביטוח הלאומי עבורו מענק נוסף של 500 ש"ח.

ג. על שם מי רשומה קופת הגמל / תוכנית החיסכון

חשבון החיסכון, אם בקופת הגמל ואם בתוכנית חיסכון בבנק, יהיה על שם הילד ובבעלותו.

ד. מי מחליט היכן ינוהל החיסכון?

החיסכון לכל ילד יתבצע באחת מקופות הגמל להשקעה של חברות הביטוח ובתי ההשקעות אשר זכו במכרז של משרד האוצר, או בתוכנית חיסכון של אחד הבנקים.

כל הורה יכול לבחור באיזה מוצר הוא מעוניין שינוהל חיסכון ילדיו, ועל ידי איזה גוף פיננסי. במידה ולא ייבחרו ההורים בקופת גמל או תוכנית חיסכון מסוימת – תיבחר עבורם באופן אקראי קופת גמל להשקעה (למצטרפים עד גיל 15) או תוכנית חיסכון בנקאית (לילדים מעל גיל 15).

ה. איך בוחרים מסלול השקעה לתוכנית החיסכון?

1. מסלולי החיסכון בקופות הגמל להשקעה

קופות הגמל להשקעה מאפשרות להורים לבחור עבור ילדיהם מסלול השקעה מתוך אחד המסלולים הבאים:

א. מסלול לחוסכים המעדיפים סיכון מועט (10-20% מניות).

ב. מסלול לחוסכים המעדיפים סיכון בינוני (כ-30-40% מניות).

ג. מסלול לחוסכים המעדיפים סיכון גבוה (כ-80-90% מניות).

ד. מסלולי הלכה / שריעה. מסלול ההשקעה שייבחר ניתן לשינוי בכל עת בהתאם להחלטת ההורים.

במידה ולא יבחר ההורה מסלול השקעה מסוים, הכספים ינוהלו במסלול ברירת המחדל שהגדירה המפקחת על הביטוח – מסלול לחוסכים המעדיפים סיכון מועט. מומלץ לבדוק את טבלת ההשוואה בין מסלולי ההשקעה בקופות הגמל, שפירסם משרד האוצר.

1. מסלולי החיסכון בבנקים

תוכניות החיסכון בבנקים כוללות שלושה מסלולים: מסלול בריבית קבועה לא צמודה, מסלול בריבית קבועה צמודה, ומסלול בריבית משתנה.

החוסכים יוכלו לבחור מסלול עם תחנות יציאה כל 5 שנים, או מסלול ללא תקופות יציאה.

א. בנק הפועלים – מציע שילוב של 3 מסלולי ההצמדה והריבית, עם בחירה בין מסלול שבו ניתן לנייד את הכספים ומסלול שבו לא ניתן לנייד את הכספים.

"מסלול הדגל" של הבנק הוא מסלול בריבית קבועה של עד 4% (הריבית שמציע הבנק עולה ככל שהילד צעיר יותר) שאינה צמודה למדד, וללא יכולת לנייד את הכספים.

ב. בנק דיסקונט – מציע גם הוא את כל מסלולי ההצמדה והריבית השונים, עם תחנות וללא תחנות לניוד הכספים, עם ריבית מירבית של 3% במסלול של ריבית קבועה ולא צמודה, ללא יכולת מעבר בין מסלולים.

ג. גם בנק לאומי, בנק מזרחי טפחות, והבנקים בקבוצת הבינלאומי, מציעים מסלולים דומים אך בריביות נמוכות יותר. מומלץ לבדוק את טבלת ההשוואה בין מסלולי החיסכון השונים בבנקים, שפרסם משרד האוצר.

ו. מהם דמי הניהול בחיסכון לכל ילד?

דמי הניהול ועלויות התפעול לא ישולמו על ידי ההורים אלא על חשבון ביטוח לאומי, לחוסכים עד גיל 21. דמי הניהול שישלם הביטוח הלאומי עבור ניהול כספי החיסכון לכל ילד יהיו זהים בכל קופות הגמל להשקעה ויעמדו על 0.23%, ואילו בתוכניות החיסכון בבנקים יכוסו עלויות הממשקים עצמם, אך הם לא יקבלו דמי ניהול תפעוליים.

ז. משיכת כספים

משיכת הכספים מהחיסכון אפשרית החל מגיל 18 עם חתימת הורה בלבד, ומגיל 21 בצורה עצמאית על ידי הילד.

תהליך משיכת הכספים פשוט, וכולל הגשת טופס בקשה למשיכת כספים לקופת הגמל או לבנק בו מנוהל החיסכון.

במידה והילד לא משך את הכספים עד הגיעו לגיל 21, יעביר ביטוח לאומי לחשבון החיסכון 500 שקל נוספים.

2. 4 טיפים להתנהלות נכונה – חיסכון לכל לילד

טיפ מס' 1 – לבחור עבור ילדיכם בקופת גמל להשקעה ולא בתוכנית חיסכון בבנק

חיסכון ל-18-21 שנים הינו חיסכון לטווח ארוך, ובחיסכון כזה יש משמעות אדירה לגובה התשואה שמשיג החיסכון. התשואות ההיסטוריות בתוכניות החיסכון ובפקדונות בבנקים, נמוכות באופן משמעותי מתשואות קופות הגמל השונות.

להערכת האוצר התשואה לטווח הארוך בתוכניות החיסכון בבנקים צפויה לעמוד בממוצע על 1%, ואילו בקופות הגמל על 4% בממוצע. המשמעות הכספית של הפרש התשואות הזה היא אלפי שקלים נוספים בחיסכון של הילד, ופשוט חבל לפספס אותם.

עם זאת, בחיסכון לילדים גדולים יותר, שצפויים למשוך את הכספים בתוך 5-10 שנים, היתרונות שבחיסכון בקופת הגמל להשקעה מצטמצמים, וניתן בהחלט לשקול את המסלולים בריבית מובטחת בבנקים.

[עדכון] – נכון ליוני 2017 נפתחו כ-3 מיליון תכניות חיסכון לילדים הזכאים, מתוכן עבור 2.1 מיליון ילדים בחרו ההורים את הגוף והמסלול באמצעותם יחסכו לילדיהם.

מתוך ההורים שבחרו, כ-64% בחרו בקופות גמל ו- 36% בחרו לנהל את כספי החיסכון של ילדיהם בבנקים. קופת הגמל של אלטשולר שחם נבחרה על ידי הורים ב-32% מסך התוכניות שנפתחו, קופת הגמל של פסגות בכ-13%, ומבין הבנקים בחרו כ-13% מההורים בבנק הפועלים ו-7% בבנק לאומי.

– רשימת מסלולי החיסכון בקופות הגמל להשקעה, ותשואות העבר שלהן.

– רשימת מסלולי החיסכון שמציעים הבנקים.

| גיל המשיכה | סכום צפוי לחיסכון בבנק (ש"ח) | סכום צפוי לחיסכון בקופת גמל להשקעה (ש"ח) |

|---|---|---|

| 18 | 12,983 | 19,751 |

| 21 | 14,103 | 22,865 |

טיפ מס' 2 – להפקיד לחיסכון של ילדכם את 50 השקלים הנוספים

על פי החוק יכול כל הורה להפקיד 50 ש"ח נוספים לחיסכון של ילדו, מתוך קצבאת הלידים לה הוא זכאי.

מאחר שקופת הגמל להשקעה, בה מומלץ לדעתנו לנהל את החיסכון, הינה אפיק חיסכון מצויין, העדיף על אפיקי חיסכון חלופיים כמו פוליסת החיסכון של חברות הביטוח, ותוכניות החיסכון של הבנקים.

המלצתנו הגורפת היא להפקיד את 50 השקלים הנוספים, על חשבון קצבת הילדים, ולאפשר לילדיכם חיסכון משמעותי הרבה יותר.

להערכת משרד האוצר, חסכונותיהם של ילדים, שהוריהם יבחרו להפקיד את 50 השקלים הנוספים, צפויים להיות כפולים ולעמוד על כ-40,000-45,000 ש"ח. סכום יפה מאוד לתחילת דרכו של הילד.

[עדכון] – נכון ליוני 2017, בחרו כ-65% מההורים להפקיד את 50 השקלים הנוספים לתכניות החיסכון של ילדיהם.

טיפ מס' 3 – לבחור עבור הילד מסלול השקעה עם סיכון גבוה

בטווח חיסכון ארוך של 18 שנים לפחות, כפי שמוגדר בתוכנית החיסכון לכל ילד, המלצתם של מומחי ההשקעות והחיסכון היא לבחור במסלולי השקעה מנייתיים.

זה אולי נשמע לא טבעי לבחור ברמת סיכון גבוהה עבור חיסכון לילדים, אך ההיסטוריה מראה שבאופן זה תשיגו תשואות גבוהות משמעותית וחיסכון גדול יותר.

לשם המחשה – התשואה הממוצעת לפיה חישב משרד האוצר את החיסכון הצפוי היא 4.3%. במידה והתשואה בפועל תהיה גבוהה יותר, ותעמוד על 6% (התשואה הממוצעת בקופות הגמל ב-15 השנים האחרונות), יגדל החיסכון הצפוי לילדים בכ-20% נוספים, ויעמוד בגיל 21 על כ-26,000 למפקידי 50 ש"ח בחודש, וכ-52,000 ש"ח למפקידי 100 ש"ח בחודש.

ולמי שעדיין חושש מבחירת מסלול תשואה מסוכן, נזכיר שניתן לשנות את מסלול ההשקעה לקראת הגעת הילד לגיל 18, או לחילופין, במקרה של קריסה בבורסות רגע לפני ההגעה לגיל משיכת הכספים – ניתן להמתין עם הכספים בקופת הגמל, עד שהשווקים יתאוששו. על פי רוב זה קורה בתוך שנים ספורות.

טיפ מס' 4 – אפשר להשאיר את הכספים בקופת הגמל גם אחרי גיל 21 וליהנות מאפקט הריבית דריבית

משרד האוצר לא מחייב את הילדים למשוך את כספי החיסכון לכל ילד עם הגיעו של הילד לגיל 18 או 21, ובכך הוא מאפשר להם אפיק חיסכון מעניין מאוד לטווח הארוך.

אנחנו מניחים שהנטייה הראשונית של רוב הילדים תהיה למשוך את כספי החיסכון, אך ילדים שיבחרו להשאיר את הכספים בקופת הגמל, יהנו מהאפקט המצטבר של הריבית דריבית, ויוכלו להגדיל את סכום החיסכון שלהם באופן משמעותי.

לשם המחשה, תשואה ממוצעת של 6%, מביאה להכפלת סכום החיסכון כל 12 שנים, וכך סכום של 50,000 ש"ח בגיל 21 צפוי להפוך לכ-200,000 ש"ח בגיל 45, ו-400,000 ש"ח בגיל 69, וכל זאת מבלי להפקיד שקל נוסף לחיסכון אחרי גיל 21. לא רע בכלל.

3. תהליך בחירת מסלול החיסכון באתר הביטוח הלאומי

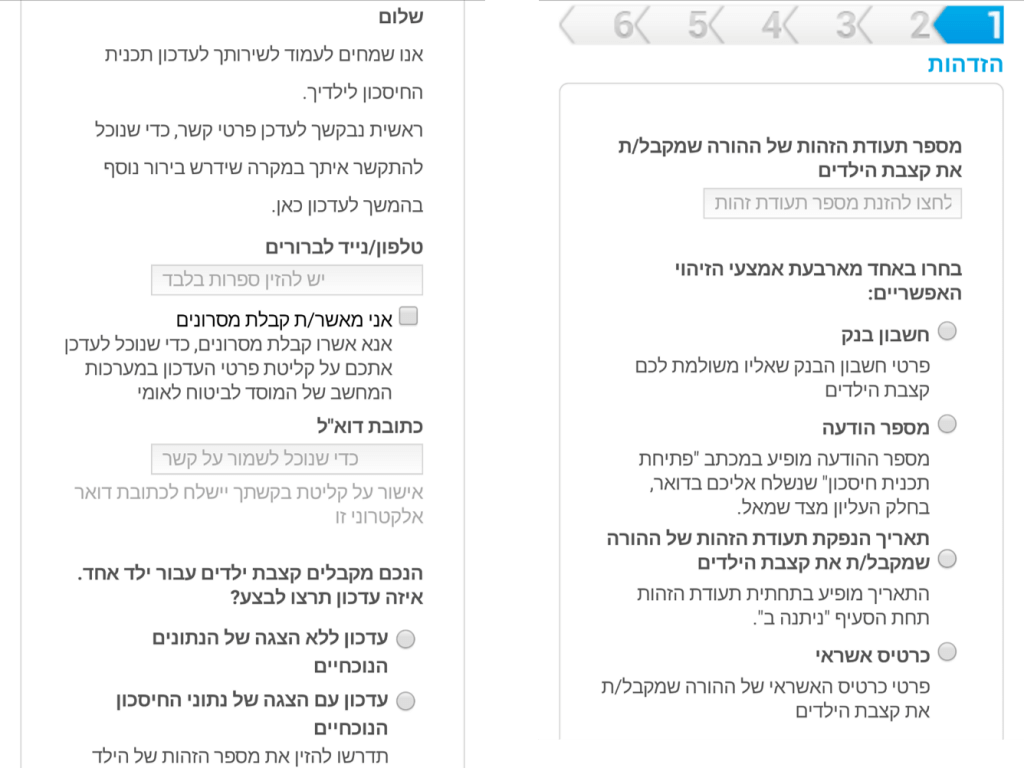

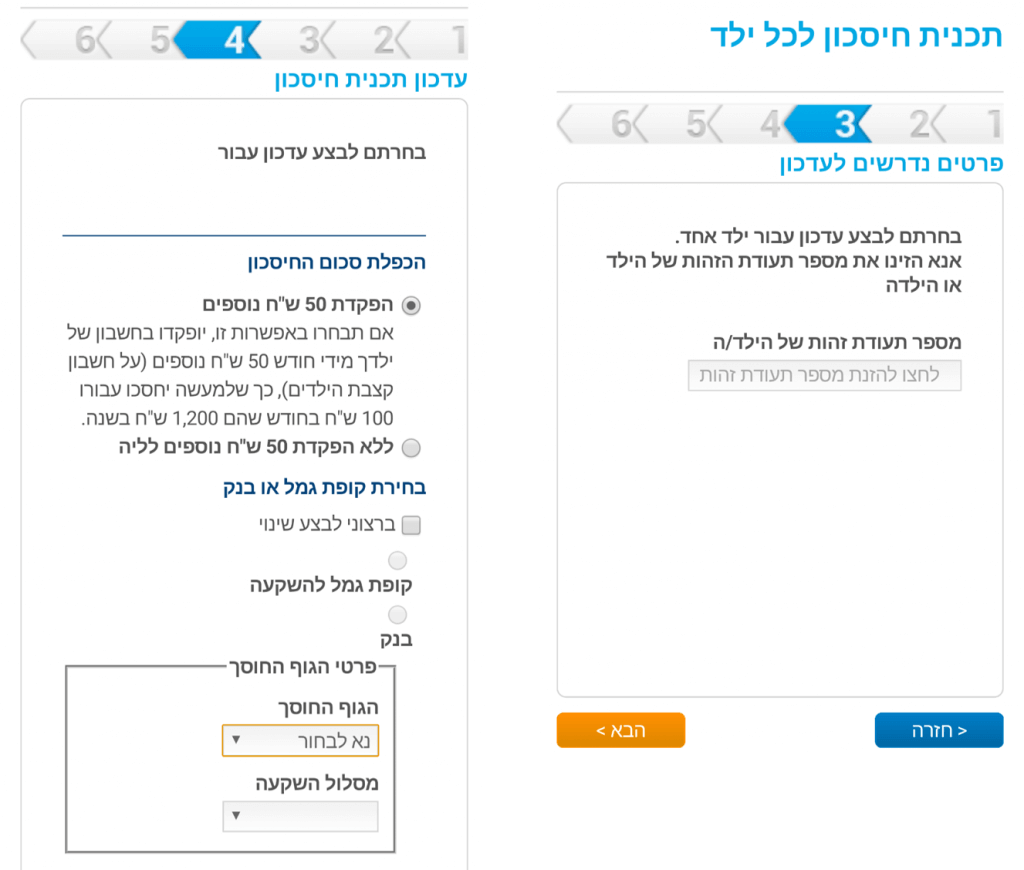

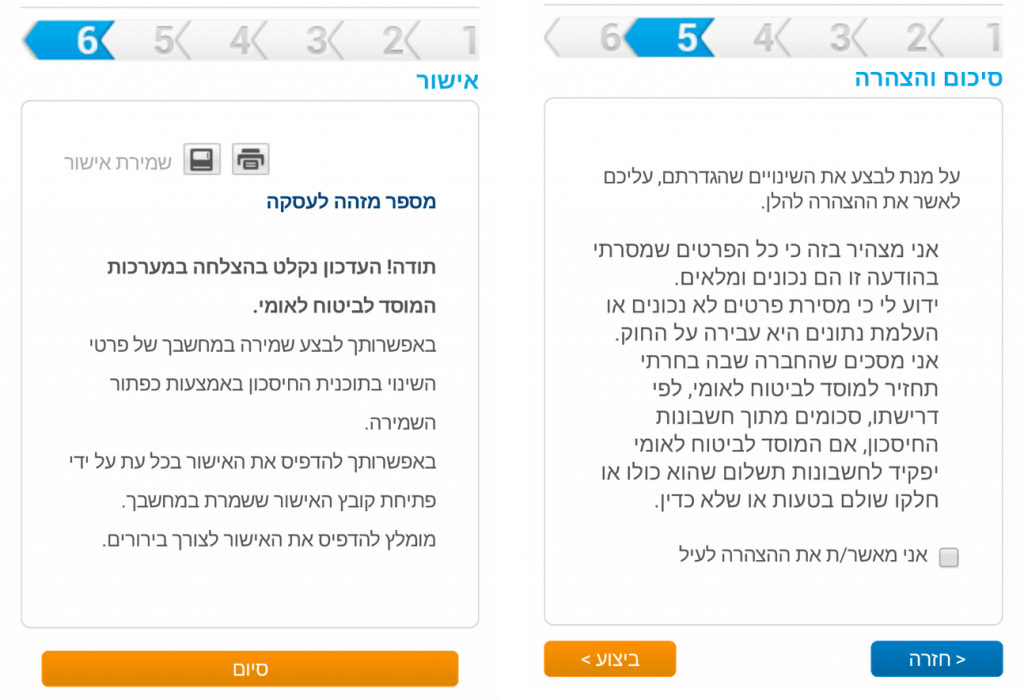

תהליך בחירת מסלול החיסכון מתבצע באתר הביטוח הלאומי והוא פשוט, ידידותי ומהיר. בשלב הראשון תדרשו להזדהות ולבחור את אופן קבלת העדכונים המועדף עליכם בנושא. השלב השני הוא השלב החשוב ביותר, ובו תוכלו לבחור את מוצר החיסכון המועדף עבור כל אחד מילדיכם (קופת גמל להשקעה או תוכנית חיסכון בבנק), את בית ההשקעות או הבנק שבו ינוהל החיסכון, ואת מסלול החיסכון עצמו (מסלול בסיכון מועט, בינוני או מוגבר). והשלב השלישי מסכם את התהליך ומאפשר לכם להדפיס את בחירתכם.

סיכום

תוכנית החיסכון לכל ילד של משרד האוצר היא לדעתנו תוכנית מבורכת, שתסייע בשיפור נקודת המוצא של ילדים רבים עם תחילת חייהם הבוגרים.

כתוכנית חיסכון לטווח ארוך אנחנו (וכלכלני משרד האוצר) מאמינים שקיים יתרון לבחירה במוצרים ומסלולים המאפשרים למקסם את האפשרות להשגת תשואות בשוק ההון, כלומר – קופת גמל להשקעה ומסלול בסיכון גבוה, לפחות ב-15 השנים הראשונות לחייו של הילד.

עם זאת, לילדים בגילאים מבוגרים יותר, שצפויים למשוך את הכספים בתוך 5-10 שנים, מהווים גם המסלולים בריבית קבועה בבנקים (4% בבנק הפועלים ו-3% בדיסקונט) חלופות מוצלחות עם רמת ביטחון גבוהה יותר.