טריא הלוואות חברתיות הוא אחד מאתרי הלוואות ה-P2P המובילים בישראל, המעורר עניין רב בקרב משקיעים פרטיים וכמובן, לווים פרטיים.

במדריך הזה נסביר כיצד ניתן להלוות או ללוות כספים באמצעות אתר טריא, ונסקור את היתרונות והחסרונות בשימוש בפלטפורמה.

שימו לב – המידע המופיע כאן נאסף על ידי צוות אתר savey ואינו מחייב את חברת טריא בכל אופן שהוא. את תנאי ופרטי ההלוואות המעודכנים ניתן לקבל באתר טריא.

לקבלת הלוואה בתנאים הטובים ביותר בארץ מלאו פרטים:

מהי טריא ומהן הלוואות חברתיות?

טריא השקעות והלוואות חברתיות היא פלטפורמה אינטרנטית המאפשרת לאנשים פרטיים לתת הלוואות לאנשים פרטיים אחרים, ללא צורך בהתערבות של בנק או חברת אשראי.

הלוואות בין אנשים (נקראות גם "הלוואות חברתיות", "הלוואות המונים" או "הלוואות P2P") החלו לפעול בעולם לפני כ-15 שנים, כחלק מעלייתם של מיזמי הכלכלה השיתופית כדוגמת אייר בי אנ בי, אובר וכו'.

הרעיון הבסיסי היה פשוט – לאפשר לאנשים לקבל ולתת הלוואות באופן ישיר, מבלי לשלם עמלות מופרזות לבנקים, ובכך לשבור למעשה את המונופול של הגופים הפיננסיים הממוסדים בתחום ההלוואות.

מן העבר השני, מאפשרים אתרי הלוואות ה-P2P (עמית לעמית או Peer to peer), למשקיעים פרטיים אפיק השקעה אלטרנטיבי מעניין, המאפשר להם לגוון את תיק ההשקעות שלהם קראו עוד במדריך הלוואות חברתיות).

בישראל החלו אתרי ההלוואות החברתיות לפעול בשנת 2014, בהובלתם של יזמים פרטיים, ובמודל עסקי דומה למודל הנהוג בעולם.

אחד מאתרי ההלוואות החברתיות המובילים כיום בישראל הוא אתר טריא, עם תיק אשראי כולל של על 2.5 מיליארד ש"ח, על פי נתוני החברה.

מי יכול ללוות כסף באתר טריא (Tarya)?

כל אדם פרטי מעל גיל 21 ובעל חשבון בנק יכול להגיש בקשה להלוואה באתר. חברות ותאגידים אחרים רשאים לקבל הלוואה באמצעות טריא רק עד גובה של 1 מיליון ש"ח.

אישור בקשת ההלוואה מותנה בחיתום שמבצע צוות האתר, בהתאם לנתוני מבקש ההלוואה ויכולת ההחזר המוערכת שלו.

מי יכול להלוות כסף (להשקיע) באמצעות טריא (Tarya)?

כל מבוגר מעל גיל 21, בעל חשבון בנק, יכול להלוות באמצעות האתר.

איך עובד תהליך קבלת הלוואה באתר טריא?

כל מי שמעוניין לקבל הלוואה באמצעות טריא, צריך קודם כל להגיש בקשת הלוואה:

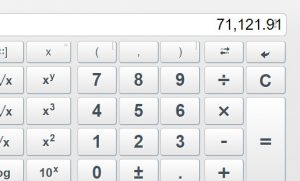

- הכנסו לאתר ומלאו את פרטי ההלוואה הנחוצה לכם (סכום ההלוואה ומשך ההלוואה), כדי לגלות את התנאים הצפויים של ההלוואה.

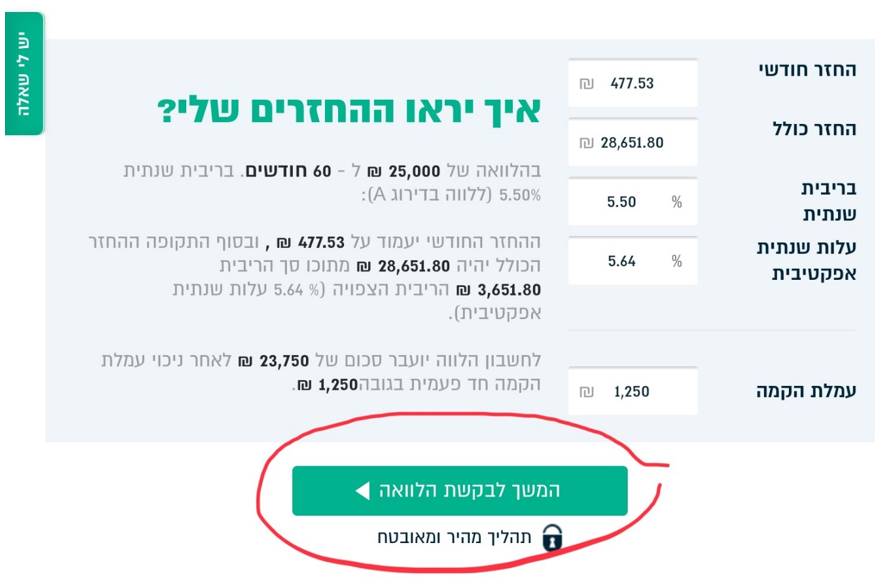

- לאחר מכן תועברו לדף מחשבון ההלוואה, המכיל את תנאי ההלוואה הצפויים. במידה שהתנאים מקובלים עליכם, לחצו על המשך לבקשת הלוואה, כדי להמשיך בתהליך ולעבור להגשת הבקשה.

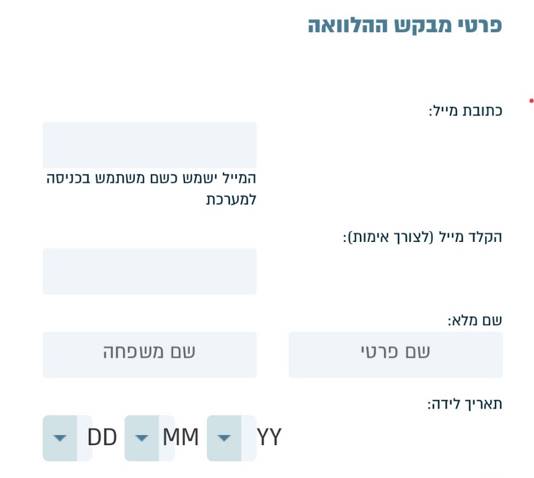

- כעת יש להזין את פרטי מבקש ההלוואה ולסיום ללחוץ על המשך.

- בסיום הזנת הפרטים. תקבלו הצעה אישית לתנאי ההלוואה, אותה תצטרכו לאשר כדי להמשיך הלאה.

- לאחר האישור תינתן לכם האפשרות להוסיף נתונים אישיים נוספים, על מנת לשפר את דירוג האשראי שלכם – מה שעשוי לסייע לכם לקבל תנאים טובים יותר.

- לאחר אישור הבקשה, ההלוואה שלכם תוצג בפני המלווים השונים במערכת לצורך קבלת המימון בפועל.

תהליך הגשת בקשת ההלוואה נמשך לא יותר מעשר דקות, ואחריו יש להמתין לאישור הבקשה ולהעברת כספי ההלוואה לחשבון הבנק.

תהליך אישור בקשת ההלוואה והעברת הכספים נמשך בדרך כלל בין 3 עד 14 ימים, ממועד קבלת כל המסמכים הנחוצים. מומלץ לוודא כי כל הפרטים שהגשתם נכונים ותקפים, על מנת לחסוך זמן בטיפול הבקשה שלכם ולקבל את הכסף במהירות המרבית.

תהליך החזר ההלוואה פשוט, בדומה לתהליך קבלת ההלוואה והוא מתבצע באמצעות הרשאה לחיוב חשבון הבנק שלכם. החיוב עצמו יתבצע אחת לחודש, בתאריך בו בחרתם בעת מילוי הבקשה.

כמה כסף משלמים לטריא עבור ההלוואה?

בעבור מימון ההלוואה ומתן הפלטפורמה לחיבור בין הלווים למלווים השונים, גובה טריא ריבית שנתית קבועה ועמלת הקמה חד פעמית.

הריבית והעמלה נקבעות לפי הדירוג שקיבלתם בדירוג האשראי שלכם, המתבצע ע"י המערכת של טריא.

דירוג האשראי של הלווה נע בין AA (סיכון נמוך) ל-BB (סיכון גבוה). ככל שהדירוג שלכם מתקרב ל-BB, כך יהיו הריבית והעמלה שלכם גבוהות יותר. להלן פירוט דירוג האשראי והריביות המוערכות (בהתאם לנתוני אתר טריא):

- דירוג אשראי AA – ריבית שנתית של עד 4-4.9%.

- דירוג אשראי A – ריבית שנתית של עד 4.5-5.5%.

- דירוג אשראי AB – ריבית שנתית של עד 5.5-7.5%.

- דירוג אשראי BB – ריבית שנתית של עד 8.7-10.3%.

חשוב לשים לב שריביות אלו מתייחסות להלוואות ללא בטוחות בלבד. בהלוואות אחרות טריא קובעת ריביות בהתאם למדיניות האשראי שאושרה על ידי ההנהלה וועדת האשראי.

עמלת ההקמה היא תשלום חד פעמי, המתבצע בתחילת תהליך המימון ונע בין 0.9% ל-5.5% מערך ההלוואה, בהתאם לדירוג האשראי של הלווה ובמשך ההלוואה(הלוואה לשנה, שנתיים וכו').

גובה הריבית תלוי בסכום ההלוואה ובתקופת ההלוואה – ככל שסכום ההלוואה גדול יותר ותקופת ההלוואה ארוכה יותר, תהיה הריבית גבוהה יותר.

איך נותנים הלוואה (משקיעים) באמצעות אתר טריא TARYA?

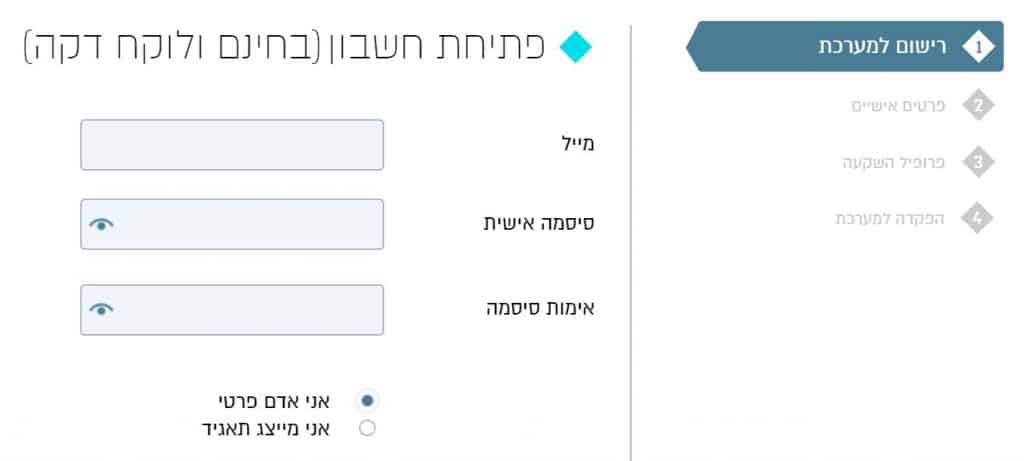

תהליך ההשקעה באמצעו טריא, הינו קצר וידידותי למדי. בשלב הראשון, יש להירשם לאתר כמלווה.

- היכנסו לאתר ורשמו תחת "הצטרף כמלווה" את כתובת האימייל שלכם ואת הסיסמא שבחרתם.

- כעת יהיה עליכם לפתוח את חשבון המלווה שלכם. התהליך הוא קצר וחינמי לחלוטין. להמשך, יש ללחוץ על הרשמה.

- לאחר פתיחת החשבון, עליכם יהיה למלא את טופס הפרטים האישיים.

- בסיום מילוי כל הפרטים האישיים הנחוצים, המערכת תבקש מכם לבחור את העדפות ההשקעה המתאימות לכם.

- לסיום, יש לבצע העברה בנקאית, עם הסכום אותו אתם מעוניינים להשקיע. ההעברה הבנקאית מבוצעת אל חשבון נאמנות מיוחד, ותוך 1-3 ימי עסקים תראו את סכום ההפקדה בחשבונכם באתר במסך הפקדות ומשיכות.

לאחר שכספכם יושקע בהלוואות באתר, תתחילו לקבל ריבית על כל עסקה משולמת, כלומר – על כל החזר הלוואה, בניכוי העמלה שגובה האתר.

באמצעות דשבורד המשקיעים של טריא תוכלו לצפות באופן שוטף בכל המידע הנוגע לכסף שלכם – הריבית על ההלוואות, שווי התיק הכולל, אילו הלוואות אתם מממנים כרגע, מהו הסכום הפנוי שממתין להשקעה בהלוואות ועוד.

טריא נוהגת לפזר את כספי ההשקעות (אלא אם הגדרתם אחרת) בין מספר רב של הלוואות, על מנת לשפר את פיזור הסיכונים שלכם כמשקיעים, ולהקטין את הסיכון שבחשיפה להפסד בהלוואה בודדת.

בהגדרות חשבון המלווה ניתן לבחור בין הגדרות שונות של רמת סיכון, אופי הפיזור ואופי ההשקעות (כלומר – תחומים בהם אתם מאמינים ומעוניינים לממן).

מה התשואה הצפויה למשקיעים באמצעות אתר טריא?

התשואה על ההשקעה באמצעות אתר טריא נקבעת בהתאם לרמת הסיכון של ההלוואה ולשיעור ההחזר של הלווים.

ככלל, ככל שרמת הסיכון של ההשקעה גבוהה יותר, הריבית שמשלמים הלווים על ההלוואה גבוהה יותר. במידה שהלווה לא עומד בהחזר ההלוואה, התשואה של המשקיע קטנה בהתאם.

רמות הסיכון שניתן לבחור באתר טריא הם:

- שמרן – השקעת הכספים רק בהלוואות שכנגדן יש בטוחות.

- שקול – פיזור השקעות תוך הגבלת החשיפה לדירוגי האשראי השונים.

- אוטומטי – פיזור השקעות מקסימלי בין כל הפרופילים של הלווים באתר.

- אגרסיבי – הלוואות ללווים בסיכון גבוה יותר – דירוגי אשראי AB ו-BB.

שימו לב שמדובר בנתונים הנכונים לאוקטובר 2021, וכי הם אינם מעידים בהכרח על ביצועים עתידיים. בתקופות של משבר כלכלי עלולים שיעורי אי ההחזר להיות גבוהים יותר באופן משמעותי ולהקטין את התשואה למשקיעים. נתונים עדכניים ניתן למצוא באתר טריא.

קבלת הלוואה באמצעות טריא – יתרונות וחסרונות

יתרונות

- קבלת הלוואה מגוף מוסדר – פעילותם של אתרי הלוואות P2P בישראל מוסדרת ומפוקחת על ידי רשות שוק ההון, ביטוח וחיסכון.

- הלוואה מחוץ למסגרת האשראי – קבלת הלוואה באמצעות טריא אינה חלק ממסגרת האשראי של הלווה בבנק או בחברת האשראי.

- משתלם יותר בחלק מהמקרים – תנאי ההלוואה בטריא יהיו בחלק מהמקרים משתלמים יותר מאשר בהלוואות מהבנק או חברות האשראי.

- שקיפות – תהליך קבלת ההלוואה, תנאי ההלוואה וההחזר באתר טריא שקופים וברורים יותר מאשר בחלק מהבנקים וחברות האשראי.

חסרונות

- סיכוי לדחיית בקשת ההלוואה – לא כל בקשות ההלוואה באתר טריא מאושרות.

- ריביות גבוהות יותר מהלוואות אחרות שניתן לקבל בחלק מהמקרים – הריביות על ההלוואות בטריא גבוהות יותר באופן משמעותי מהריביות שניתן לקבל על הלוואות מקרן השתלמות, הלוואות מקופת גמל, ובחלק מהמקרים – גם מהריבית על הלוואות בנקאיות.

השקעה באמצעות טריא – יתרונות וחסרונות

יתרונות

- אפיק השקעה אלטרנטיבי במתאם מוגבל עם שוק ההון – השקעה בהלוואות חברתיות נמצאת במתאם נמוך יחסית עם ביצועי שוק ההון, ומאפשרת פיזור סיכונים טוב יותר של תיק ההשקעות הכולל.

- תשואה אטרקטיבית ביחס לסביבת הריבית האפסית – מרבית תוכניות החיסכון והפקדונות שניתן לקבל בבנקים השונים יניבו היום תשואה אפסית. התשואות בהשקעה בהלוואות חברתיות היו בשנים האחרונות גבוהות יותר.

חסרונות

- סיכוי להפסדים משמעותיים – למרות המנגנונים השונים שיצרה טריא על מנת להגן על כספם של המשקיעים באתר, המשקיע נושא בסיכון שההלוואות לא ישולמו. עם זאת יש לציין שעל פי נתוני החברה, מעל 80% מתיק האשראי של טריא מגובה בבטוחות, לרוב בטוחות נדל"ן.

- כל החזר הלוואה הוא אירוע מס – בניגוד לאפיקי השקעה אחרים, כדוגמת קרנות נאמנות, קרנות סל וקופות גמל להשקעה, משלמים המשקיעים בהלוואות חברתיות מס רווח הון בכל החזר השקעה. מדיניות המס הזו מקטינה משמעותית את התשואה למשקיעים לטווח ארוך.

סיכום

אתר טריא מספק אפיק השקעה אלטרנטיבי מעניין, המאפשר למשקיעים לגוון את תיק ההשקעות שלהם.

עם זאת, מדובר בהשקעה ברמת סיכון שאינה תמיד נמוכה, ולא מומלץ להקצות להשקעה באתרי ההלוואות החברתיות שיעור מרכזי מתיק ההשקעות הכולל.