הגעתם לתקופה הכי טובה בחיים, בה לא חייבים לעבוד כבר ואפשר להשקיע זמן בדברים החשובים – משפחה, בילויים, טיולים ותחביבים. כדי להנות מהתקופה הזו בצורה המיטבית חסכתם במשך הרבה מאד שנים ועכשיו אתם פשוט רוצים להינות מיגיע כפיכם, אלא שיש לכם "שותף" – המדינה גם מעוניינת לקבל את חלקה בהכנסות שלכם בשנות הפנסיה. איך מפחיתים את החלק שמקבל השותף הזה?

המדינה מכירה בכך שבתקופת הפנסיה יש צרכים ומגבלות מיוחדים ומנסה לסייע על ידי הפחתת נטל המס באמצעות שלל הטבות. חשוב להכיר ולהשתמש בהטבות האלו כדי שלא לשלם תשלומים לא הכרחיים. הבעיה היא שהמדינה לא מקלה עלינו, וההטבות השונות מפורטות בסעיפים ותת סעיפים מורכבים ומסובכים להבנה.

ככלל, חלק גדול מההטבות ינתנו על ידי הגשת דו"ח שנתי למס הכנסה, שעל פיה מחשב מס הכנסה את כל הזכאויות השונות, לכן, לעיתים, גם מי שלא מחויב בהגשת דו"ח שנתי, כדאי שיגיש, אולם ישנם מקרים בהם ישנו צורך בהכרת הזכות ובהגשת בקשה מיוחדת למימושה. להלן הדברים אליהם צריך להיות מודעים:

טופס 101ג

בדומה לטופס הרגיל 101 אותו יש למלא בתחילת כל שנת עבודה עבור כל מעסיק, גם מקבלי הקצבאות צריכים למלא טופס דומה ולשלוח לכל מקור ההכנסה – עבודה, קרנות פנסיה או גמל וכדו'. כדי להקל על הגימלאים מס הכנסה עיצב טופס קל יותר להבנה ולהגשה.

טופס 161ד (על פי סעיף 9א) "קצבה מזכה" ו"קיבוע זכויות"

עם היציאה לפנסיה חשוב לבצע "קיבוע זכויות". קיבוע זכויות היא ההחלטה כיצד לנצל את הפטור ממס על כספי הפנסיה, האם כפטור חודשי על הקצבה הקבועה ("קצבה מזכה") או על ידי היוון של משיכה חד פעמית. יש לציין שניתן למשוך את הכסף בבת אחת רק אם יש לחוסך כבר קצבה מינמלית (נכון ל2022 – 4525 שקל בחודש).

כדאי מאד לבצע את קיבוע הזכויות על מנת להקטין את המס המשולם על הקיצבה. ניתן גם לבצע קיבוע זכויות רטרואקטיבית למי שכבר יצא לפנסיה וטרם ביצע את הפעולה. הפטור המרבי בשנת 2022 הוא 4503 שקל (כלומר על קצבה של עד 4503 שקל לא תשלמו מס כלל) או במקרה של היוון במשיכה חד פעמית עד לסכום של 810 אלף שקל (בשנת 2025 יעודכנו הסכומים).

בזמן היציאה לפנסיה, אם כן, במידה ויש לנו כבר קצבה מינימלית, יש להחליט האם נרצה סכום כסף גדול באופן חד פעמי פטור ממס, ואז המיסוי על הקצבה החודשית יהיה גבוה יותר, או לקבל קצבה גבוהה יותר ולא למשוך סכום חד פעמי גדול ולקבל את מלוא ההטבה על הקיצבה החודשית. חשוב לציין כי ההחלטה הזו היא בלתי הפיכה לאחר 90 יום מיום הגשת המסמכים לכן יש לשקול היטב את האפשרויות.

קצבה מוכרת – תיקון 190

בעקבות תיקון 190 ניתן לקבל פטור נוסף ממיסים במה שמכונה "קצבה מוכרת", עליה לא משלמים מס כלל. מדובר בקצבה חודשית המשולמת מקופת גמל לקיצבה, שמקור הכספים הוא לא ההפקדה לפנסיה הרגילה הפטורה ממס, אלא כספים שהופקדו מעבר לתקרה הזו, והיו מחויבים במס בעת ההפקדה. כלומר, הסכומים הללו לא היו זכאים להטבות מס בעבר בשעת ההפקדה וכעת הם זוכים להטבה הזו ובעצם פטורים לחלוטין ממס כשהם ניתנים בצורה של קצבה חודשית.

את הכספים שיכולים להיחשב כפטורים ניתן לחלק ל-4 סוגים:

א. כספים ששולמו לקופת הקצבה על ידי העובד או המעביד מעבר לשיעור ההפקדה המירבי המעניק פטור ממס, או על חשבון מרכיב הפיצוים (חשווב שהמעסיק ידווח לחברת הפנסיה שמדובר בכסף מעבר לתקרה שעליו שולם כבר מס).

ב. כספי פיצויים שהועברו לחשבון חדש בקופת גמל לאחר התחשבנות עם מס הכנסה בעת עזיבת העבודה או פרישה, או כספי עמית שנפטר שהושארו בקופה על ידי המוטבים.

ג. תשלום ששילם יחיד על עצמו לקופת גמל לקצבה ללא תשלום מקביל מטעם המעביד, ושאינם מזכים אותו בהטבת מס בשעת ההפקדה.

ד. כספים ששולמו באופן עצמאי לקופת גמל להשקעה והועברו בגיל 60 לקופה משלמת קצבה.

על כל הכספים הללו לא ישולם מס במידה וימשכו כקצבה חודשית למי שמלאו לו 60 שנה.

למעט הסעיף האחרון, לא תמיד קל להוכיח למס הכנסה שמדובר בכספים פטורים, אולם במקרה שהצלחתם להשיג את כל הטפסים הנחוצים (המוכיחים אילו הפקדות היו מחויבות במס בזמן ההפקדה) ייתכן ויהיה מדובר בסכומים משמעותיים.

אם נוסיף את מה שראינו בסעיף הקודם (161ד), נוכל לסכם שהקצבה החודשית לפנסיה מחולקת ל"קצבה מזכה" ו"קצבה מוכרת". על הקצבה המזכה ניתן לקבל פטור ממס עד סכום של 4503 שקל או לקבל הטבה על משיכה חד פעמית, על ה"קצבה המוכרת" אין תשלום מס כלל.

תיאום מס – עבודה במקביל לפנסיה או קבלת פנסיה מכמה מקורות.

כמו במקרה של עבודה רגילה, כאשר יש לך מעסיק אחד בדרך כלל תשלום המס יהיה מדויק, אולם אם ישנם שני מעסיקים או יותר יש צורך בתיאום מס. כך גם במקרה שישנה קבלת קצבה מכמה מקורות או שיש במקביל לקבלת הפנסיה גם משכורת מעבודה נוספת יש צורך בביצוע תיאום מס כדי לא לשלם מס עובד.

פריסת מס – טופס 116ג

במידה ומתקבל סכום חד פעמי משמעותי כגון על פדיון ימי חופשה בסיום העבודה או כספי פיצויים, ניתן לבצע פריסה קדימה, שכדאית במקרה שבו צפויה ירידה בהכנסות. הפריסה מחייבת אישור פקיד שומה.

מס רווחי הון

אזרחים שמלאו להם 60 זכאים להפחתה במס רווחי הון (המשולם על רווחים מהשקעות) ומס שבח (משולם על רווחים ממכירת קרקע) במקרה מהכנסותיהם השנתיות החייבות במס נמוכות מ-178,081 שקל. במקרה שכלל ההכנסות (כולל הכנסות מרווח הון או ממכירת מקרקעין) גבוה מסכום זה יגבו שיעורי המס הרגילים.

חשוב – במקרה של מכירת קרקע (מס שבח), ניתן לפצל את המכירה בין שני בני הזוג וכן באמצעות פריסת תשלום מס השבח על פני 4 שנים. יש להגיש בקשה במעמד הגשת השומה למיסוי מקרקעין.

מה כוללת ההטבה: על הכנסה שנתית של עד 77,400 (כולל רווח ההון ומכירת המקרקעין) ישולם מס של 10%. על הכנסה של 77,401 עד 110,880 – מס של 14%, הכנסה של 110,881 עד 178,080 תחייב מס של 20%.

או במילים פשוטות – גמלאים ישלמו מס רווחי הון לפי המס השולי (מס ההכנסה הרגיל) שלהם עד מקסימום של 25% (התשלום הרגיל על מס רווחי הון). כל עוד המס אותו משלם גמלאי על ההכנסה הוא נמוך יותר מ-25%, זה יהיה המס אותו ישלם הגמלאי גם על רווחי הון או כמס שבח.

במידה שאתה מגיש דוח שנתי למס הכנסה הרי שההטבה מחושבת אוטומטית. במידה ולא יש להגיש בקשה להחזר מס לרשות המסים.

125ד – מס רווחי הון על פקדונות ותוכניות חיסכון – למי שנולד לפני 21.12.1948

ניתן ניכוי ממס על הכנסות מריבית בגין פיקדון בנקאי או תוכנית חיסכון בלבד בתנאי ש: בשנת 2003 מלאו ליחיד או לאחד מבני הזוג 55 שנים (כלומר הם נולדו לפני סוף שנת 1948), ובשנת המס בה התקבלו הרווחים היחיד או אחד מבני הזוג בגיל פרישה.

תקרת הרווחים הפטורה (נכון לשנת 2022) היא 13,800 שקל. אם שני בני הזוג בגיל פרישה התקרה היא 16,920 שקל. סכום ההטבה אם כן מסתכם ב-3450 שקל לחוסך יחיד וב-4230 שקל לזוג.

ההחזר מתבצע באופן אוטומטי על ידי רשות המסים שמודיעה לבנק ללא צורך בהגשת הבקשה.

עוד בנושא: סעיף 125 ד' המדריך המלא >>

סעיף 9

אם מתקבל מענק הוני עקב פרישה (סכום חד פעמי המוענק לעובד עקב פרישתו לפנסיה) הוא פטור ממס עד לסכום השווה למשכורת חודשית אחרונה לכל שנת עבודה. פקיד השומה רשאי במקרים מיוחדים לפטור גם על סכום העולה מזה, ובכל מקרה לא יעלה סכום הפטור על תקרת משכרות חודשית לכל שנת עבודה.

העברת נקודות זיכוי בין בני הזוג

במידה ולאחד מבני הזוג הכנסה הנמוכה מ-2000 שקל ניתן להעביר נקודות זיכוי בין בני הזוג, הטבה שעשויה להגיע עד 2600 שקל בשנה.

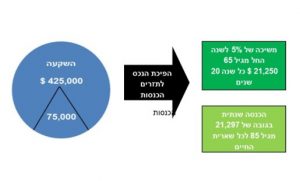

הטבות מס בקרנות ריט

קרנות ריט הן קרנות להשקעה בנדל"ן המחלקות את ההכנסות משכר דירה דיבידנד למחזיקי המניות בקרן. הקרנות הללו הנהנות מהטבות מס ברמת החברה, שכן המשקיעים בקרן נחשבים כמחזיקים ישירות בנדל"ן. משכך, המשקיעים ממוסים בעת קבלת דיבידנד בשיעור שהם היו משלמים לו היו משכירים שכר דירה – בין 30% ל-48%.

קרנות ריט מנכות במקור בשעת חלוקת הדיבידנד את סכום המס המקסימלי (48%), אך לעיתים קרובות המשקיע יכול לקבל החזר מס בהתאם למצבו (בדרך כלל הוא מתחייב רק ב-30%) ולקבל החזר מס.

משקיעים מעל גיל 60 צריכים לשלם מס של 10% בלבד (שכן זהו המס השולי בפנסיה). ולכן ישלמו על הדיבידנד הזה רק 10%. כדי לקבל את ההחזרים יש להגיש דו"ח שנתי למס הכנסה. השקעות בקרן ריט יכולות לייצר הכנסה קבועה ויציבה שיכולה להיות יעילה מאד בשנות הפנסיה, לכן הטבת המס הזו עשויה להיות משמעותית.